本記事のもくじ

0. 【理想形】たった3ステップで誰でもできる正しい投資のポートフォリオの作り方

私は30歳の時、投資でセミリタイアし経済的に自立しました。

それまでは普通のサラリーマン生活を送っていました。

経営コンサルタントや投資ファンドマネジャーとして勤務。

世間からは恵まれた人生のように見えて、実は自分の時間は社会や他人に流されていることに気づいたのです。

自由な時間を持ちながら、大きな経済力を得られる手段はないか模索しました。

起業も考えましたが、自由な時間の確保を優先するため、「投資」で成功することを目指したのです。

投資と言っても、数多くの商品があり投資方法があります。

目的と現状にあわせて、複数の資産を組み合わせるのが投資のポートフォリオです。

性質の異なる資産を組み合わせることよって、さまざまな効果を引き出すことができます。

私は多くの方の資産づくりをお手伝いしてきました。

私の実体験や経験を交えて、まず「正しいポートフォリオづくりの考え方」について解説します。

ついで「理想となるポートフォリオづくりの3ステップ」を説明し、最後に「おすすめポートフォリオのケーススタディ」を紹介しましょう。

1. そもそも投資でポートフォリオをつくる意味とは?

ポートフォリオとは、元来「紙ばさみ」とか「書類入れ」という意味でした。

それが投資の世界では、資産の組合せという意味で使われるようになったのです。

投資のポートフォリオとは、現状と目的にあわせて資産を最適に組み合わせて持つことです。

1-1. 投資のポートフォリオでは何を組み合わせるのか?

なにを組み合わせるかについてはいろいろあります。

1つ目は、資産の種類の組合せです。

株式、債券、不動産、貴金属などを組み合わせることです。

昔から「資産三分法」という言葉があり、現預金、株式などの有価証券、土地などの不動産に三分するのがよいと言われたりしました。

2つ目は、どの地域や市場に投資するのかということです。

株式でも、日本、アメリカ、中国・インド等の新興国など選択肢はたくさんあります。

3つ目は、不動産や貴金属などの有形資産で持つのか、株式や債券などの無形資産で持つのかということです。

有形資産は、政治的・経済的な大きな変動に強いといわれます。

4つ目は、投資する通貨を何にするかということです。

日本に住んでいると日本円が当たり前に思えますが、日本円の価値は為替の影響を受けます。

米ドル、スイスフランなど国際準備通貨での投資も考えられます。

5つ目は、満期までの期間をどう組み合わせるのかということです。

一般に満期が長ければ、返ってこないリスクは高くなります。

資産の目的に応じて、満期期間を組み合わせる必要があります。

6つ目は、使用目的に応じた組合せです。

老後の資金、子どもの教育資金、マイホームの資金などがあります。

1-2. 資産をポートフォリオとして組み合わせることの効果とは?

それでは、資産を組み合わせることの効果はなんでしょうか。

1つ目は、組み合わせて価値を保全することです。

増やすことばかり考えるのではなく、減らさないことがまず大切です。

2つ目は、組合せの種類を増やすことでリスクの大きさを調整できることです。

リスクとは、危険性という意味ではなく、リターンのばらつきと考えてください。

リスクが小さくなると、大きな損失は避けられますが、それと同じく大きな利益のチャンスも減ってしまいます。

資産の組合せ方で、リスクの大きさを調整できるのです。

3つ目は、資産全体のリスクを下げながらリターンを維持することです。

値動きが逆になりそうな資産を組み合わせることで、リターンと比較してリスクを下げることができるのです。

4つ目は、資産を組み合わせることで、目的別に使いやすくすることです。

老後資産、子どもの教育資産、家族に残す相続資産など、使用目的と必要金額に応じて運用しようというものです。

以上のとおり、ポートフォリオの内容は資産づくりの目的で変わってくるのです。

さらに詳しく知りたい方は、つぎの記事をご覧ください。

2. 投資のポートフォリオづくりの正しい考え方

2-1. あなたのゴールに合わせることが最重要

ポートフォリオづくりはなによりもあなたのゴールや目的にフィットする形でつくることが大切です。

世の中には、「あなたの年齢や属性に合わせたポートフォリオの最高の作り方を指南します」というような情報もありますが、そんなものは存在しません。

誰にもあてはまる“魔法のレシピ”や最高のポートフォリオは残念ながらないのです。

つねに、「あなたのゴールに正しく向かえる方法なのか?」を大切にしましょう。

2-2. ただ数字を増やすことが目的ではない

先ほどゴールにあわせる重要性についてお話しました。

あなたのゴールに対して過剰な資産は要らないのです。むしろ切り捨てるべきです。

こう言うとたいていの人は驚きます。

「お金はあればあるほどよい」とか、「取りあえず持っておこう」と考えがちです。

しかし、使い道のない資産を持ってどうするのでしょうか。

資産は増えれば増えるほど、管理の手間が大変になります。

目的のない余分な資産は、シンプルに切り捨てるべきなのです。

また、資産の価値を保全するという考え方が大切です。

グローバルには増やすよりもまず減らさないことが重視されています。

「まずは守る」これをあなたも大事にしましょう。

資産を増やすチャンスを狙うことは、それだけ資産が減る可能性にもさらされるということです。

資産を減らしてしまうときは、あっという間です。

減った資産を元のレベルに戻すには、長い時間が必要なことが多いものです。

金額だけでなく、あなたの貴重な時間が奪われます。

その間の精神的な落ち込みは、人によってはつらいものになるかもしれません。

2-3. あなたの想像以上に”しっくり来るか”は大切

ポートフォリオが”しっくり来る”、この感覚はとても重要です。

これは多くの方が気づいていない大切なポイントです。

なぜかと言うと、人生で長い時間管理することになるポートフォリオはしっくり来ていないと、途中で続けられなくなったりやめたりしてしまうからです。

例えば、あなたのリスク選好を超えて大きく値段が動く個別株式などをたくさん持っていると、市場が大きく下がった時に全額売却してしまうこともあります。

また人間は、株にせよ貴金属にせよ価格が動いたときはその理由を知りたがるものです。

不思議なもので理由がわかると、なるほどそうだったのかと落ち着くことができます。

たいていは「専門家」が後付けで、本当に正しいのか実際には誰にも判断できない理屈で解説してくれます。

ところが世の中には、何度説明を聞いても理解困難な金融商品が存在します。

横文字の難しい金融用語を並べ立てた外貨建ての投資信託があったりします。

価格に影響する要素が複雑に絡み合い、価格変動の理由はあなたにも誰にもさっぱりわかりません。

モヤモヤ感がたまるばかりです…

こうした商品が長く価格低迷すると、うんざりしてきます。

手数料ばかり取られて、運用会社にうまくあしらわれているのではないかと不信感がつのります。

結果、耐えきれずに損切りすることになります。

肌感覚にあわない資産は、最初から保有しないことです。

ポートフォリオを組む場合は、将来にわたってブレることなく継続できそうか慎重に考えましょう。

3. 投資の理想のポートフォリオづくりの3ステップ

つぎにポートフォリオづくりの3ステップについて説明します。

3-1. まず今持っている資産を明確にしよう

ゴールに向かうには、今どこにいるかを正しく把握しなければなりません。

まずは今持っている資産と負債、双方を明確にしましょう。

資産は、現金・預金、貸出金、不動産、投資商品、保険、車両・船舶、美術品・ジュエリー、知的所有権などが該当します。

時価や評価額のあるものは、最新の正確な評価額を書きます。

取得時の金額ではありません。

投資商品や保険は、すぐに解約した場合の返戻金相当額です。

不動産などは、ざっくりと売却想定価格などで評価します。

つぎは負債です。

負債とは他人に返さないといけないお金です。

借入金と税金などの支払い予定金が対象になります。

資産以上に、漏れなく正確な金額を把握しなければなりません。

資産と負債が把握できると、いまの純資産額がわかります。

この作業は、定期的にやらなければなりません。

なかには毎日や毎週やっている人もいますが、最低でも年数回は実施しましょう。

ちなみに、私自身も月1回はかならずやっていますよ。

3-2. ポートフォリオづくりのゴールを明確にしよう

現在地がわかったら、つぎにゴールを明確にします。

ここで言うゴールとは、使い途のことです。

どの資産も最終的には使わないと意味が有りません。

具体的な使い途を書いておきましょう。

まず衣食住のすべてにわたって、「こうなったら最高!」とワクワクする状態を書き出します。

現実からどれほどかけ離れていようとも、もうこれ以上は出てこないと思えるほど出し切ります。

分野としては、住居、家族・親族、友人、食べ物、旅行・レジャー、車、趣味、エンターテイメント、 社会貢献、寄付などがあります。

リストアップが終わったら、書き出した各項目に年間平均いくら必要か書込みます。

これであなたが理想とする生活に、どれだけのお金が必要か具体的な金額が見えてきます。

理想の生活は時間とともに変化します。

古びてきたなと思ったら、見直しをしてください。

こうしてゴールがはっきりすれば、それを前提にあなた専用のポートフォリオをつくることができるのです。

3-3. ゴールに合わせた資産のポートフォリオをつくろう

ゴールさえ明確になっていれば、ポートフォリオづくりは難しくありません。

なぜなら作るための基準があるからです。

ポートフォリオ作成が難しいという方も多くいます。

これは、ほとんどのケースで、作るための基準がそもそも無い(!)からなのです。

後述のポートフォリオのケーススタディを参考に、あなた専用のポートフォリオをつくっていきましょう。

また、ゴールや状況が大きく変わった場合は当然適宜見直していきましょう。

4. 具体的なおすすめポートフォリオのケーススタディ

いよいよ具体的なポートフォリオ作成に入ります。

ここでは、おすすめのポートフォリオをいくつかケーススタディしていきます。

4-1. 資産の位置づけ別のポートフォリオ

1つ目のケーススタディは、資産の位置づけに応じたポートフォリオです。

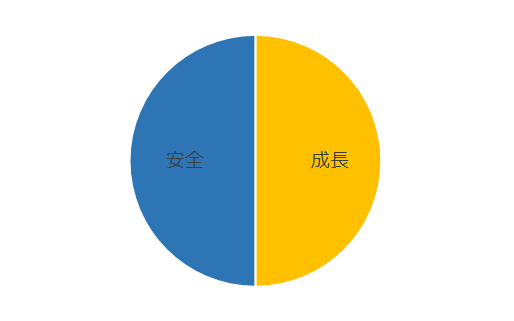

「安全」と「成長」の2分法

「安全」とは、あなたとパートナーの老後やあなたに万一のことがあった場合に備えるための資産です。

具体的には、積立型の投資商品や保険など、中長期でリスクを抑えたものが対象になります。

定期定額積立のインデックス・ファンドや海外のパッケージ型の積立商品など、ドルコスト平均法が働く商品が候補です。

また一時払い終身保険や終身共済は、利回りがよく、受取人を指定できて、相続税の節税対策になります。

「成長」とは、ポートフォリオ全体を目的に合わせて増やすための部分です。

「安全」資産でリスクを取れるようになっているため、収益不動産や株式の個別銘柄への投資などが入ってきます。

収益不動産とは、アパート、マンション、企業向け事務所、店舗、倉庫などを貸して賃料を得る不動産です。

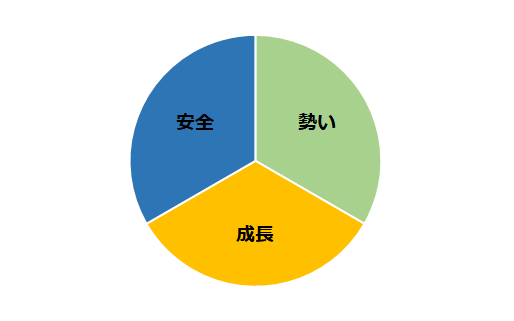

「安全」「成長」「勢い」の3分法

上記の「安全」「成長」に3つ目の「勢い」を足していきます。

「安全」「成長」のカテゴリでリスクを取れる状況がつくれているので、移住やセミリタイア、社会貢献などのための資産を持っておきます。

リターンの変動は高いがリスクも高い、ヘッジファンドや私募ファンド、ベンチャーなどの未上場株式などリスクを積極的に取っていきます。

ヘッジファンドとは、市場が上がっても下がっても利益を追求するファンドです。

先物取引や信用取引などを活用し、リスクヘッジしながら積極的な運用を目指します。

多くは私募ファンドです。

私募ファンドとは、機関投資家など専門的知識を持つ投資家を対象に、私的に募集される投資信託です。

運用制限がほとんどなく、デリバティブ取引などが積極的に活用されます。

デリバティブ取引とは、リスクヘッジを目的とした先物取引、オプション取引、スワップ取引などのことです。

これに対し、証券会社、銀行、保険会社などで、一般の投資家に販売されるのが公募ファンドです。

主に個人投資家を対象とするため、デリバティブの組み入れや為替予約取引などは制限がかけられています。

4-2. 資産の目的別のポートフォリオ

2つ目のケーススタディは、資産の目的に応じたポートフォリオです。

よりシンプルにそれぞれの目的に合わせてポートフォリオを持つ、という方法です。

例えば、自分とパートナーの老後に備えればとりあえずOKという方であれば、それに必要な積立型の投資商品などを用意します。

20~30年の長期積立運用が代表例です。

子どもの高等教育資金が必要という方であれば、子ども一人ひとり専用に必要な金額と期間に応じた投資商品などを用意します。

15年の中期積立運用が代表例です。

配偶者や子どもの相続資産とするためには、不動産や現物資産の長期保有が代表例です。

さらに、それ以外の移住やセミリタイアなどの目的がある方は、それぞれに合わせた資産を準備していきます。

この方法の良いところは当然ながらすべての資産の目的が明確なため、あとあと処分に迷ったりすることが無いということです。

一応資産だとしても、どうして良いかわからない資産はとても精神的に不快なものです。

この例は非常にわかりやすい例ですが、不動産と同じく、どう処分して良いかわからない株式やファンドなどのペーパーアセットもモヤモヤと気になってしまうものなのです。

4-3. 資産の種類(アセットクラス)別のポートフォリオ

4つ目のケーススタディは、資産の種類別のポートフォリオです。

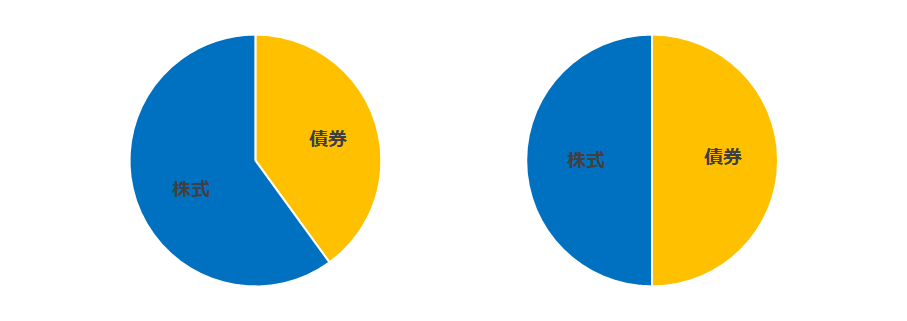

株式と債券への2分法

株式と債券への投資は、「株式60:債券40」とか、「株式50:債券50」などあなたのゴールに合う形で資産を組み合わせます。

株式も債券も個別銘柄を自分で買う方法がありますが、手間がかかるのでファンド(投資信託)を利用する方法が一般的です。

運用はプロに任せるのが便利で、精神的にも楽です。

株式市場は、通常の状況では企業成長に連動するため比較的大きなリターンが得やすいものです。

しかし、どうしても大きく変動しやすいという性質があります。

一方、債券はデフォルトさえしなければ、決まった金額が返ってきます。

ただし、インフレに弱く、その分価値が減ってしまうリスクがあります。

株式と債券の比率は、この辺りの性質とあなたのゴール、リスク選好を踏まえて調整しましょう。

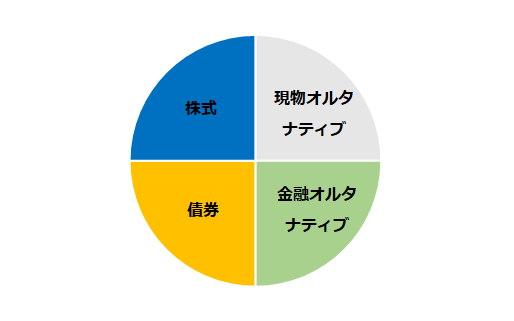

ペーパーアセット4分法

つぎはペーパーアセットと呼ばれるものへの投資方法です。

株式・債券に加えて、金融オルタナティブ、現物オルタナティブへの投資をします。

「金融オルタナティブ」とは、ヘッジファンド、ベンチャーキャピタルファンド(VCファンド)やバイアウトファンド、その他の私募ファンドなど、理屈上、株や債券が値下がりしているときでもリターンを出せる“代替的な投資商品”です。

VCファンドやバイアウトファンドとは、株式未公開会社や業績不振の上場企業などに投資し、企業価値を高めたうえで株式を売却し、投資家に利益を配分するファンドです。

VCファンドは主に未成熟の成長企業が対象で、バイアウトファンドは中規模~大規模企業への投資が中心です。

「現物オルタナティブ」とは、不動産などのREIT、貴金属(金、プラチナなど)やエネルギー(原油、ガソリンなど)やその他(穀物など)のコモディティ(商品)への投資です。

コモディティ投資は、現物商品を実際にやり取りするわけではなく、主に先物市場での売買になります。

REITとは不動産に投資し、賃料収入や売買収益を投資家に分配するものです。

投資信託の仲間ですが、証券取引所に上場され売買されます。

不動産は流動性が低く取引価格が分かりにくいものですが、REITは上場により流動性と価格の透明性が確保されます。

不動産や美術品・骨董品・コインなどは、目に見える実物資産です。

それに対し、株式、債券、金融オルタナティブ、現物オルタナティブは、実体のない紙のうえでの資産(単なる権利)です。

このためペーパーアセットと呼ばれます。

ペーパーアセットは、それぞれ25%をベースにあなたのゴールと好みに合わせて調整していきましょう。

4-4. 資産づくりの4つの黄金律(ゴールデンルール)

ここまでポートフォリオづくりについて、「考え方」「理想の3ステップ」「ケーススタディ」の順で解説しました。

つぎはいよいよ、自分の投資全体のリターンを着実に高めるための投資方法を解説します。

多くの成功した投資家が実践してきた成功確率を高めるためのゴールデン・ルールです。

筆者自身もやっている方法です。

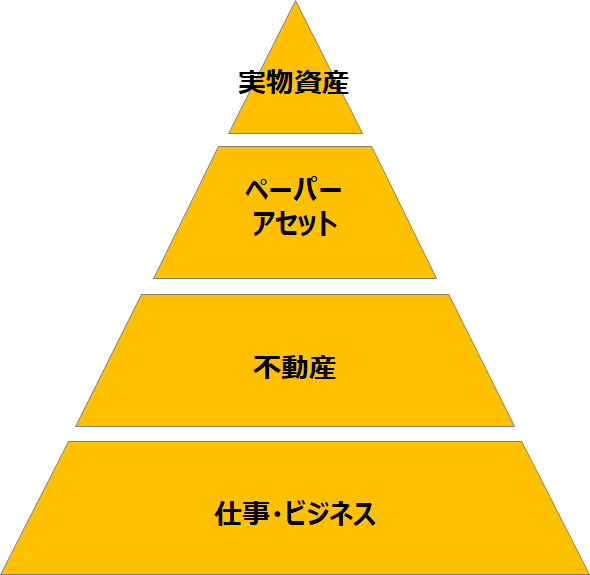

具体的には、「仕事・ビジネス」「不動産」「ペーパーアセット」「その他の実物資産」の4つの順番を踏んで投資していく方法です。

①「仕事・ビジネス」

最初は、「仕事・ビジネス」です。

投資に見えないかもしれませんが、投資全体のリターンを高めるための基礎になります。

おろそかにすると足元が揺らぎますので、丁寧に取組んでください。

元本(種銭)が増える仕組みをつくる

投資にまわす元本(種銭)が毎月確実に増える仕組みをつくります。

サラリーマンであれば、給与口座とわけて投資資金用口座をつくります。

給与口座から毎月一定金額を自動引き落としして投資資金をつくってください。

このためには、毎月お金が余る状況をつくることが大切です。

収入の範囲内で生活できない人は、家計の見直しが必要です。

これができない人は、どんな投資をやってもうまくいきません。

今の生活を保全する

つぎは自分と家族の今の生活を保全することです。

いま自分に万一のことがあっても、家族が生活できるようにしておかなければなりません。

具体的には、生命保険や所得保障保険などに加入します。

将来の生活を保全する

そして将来の生活の保全です。

このまま自分や家族に大きなアクシデントがない前提で、老後の資産づくりをします。

海外の積み立て型金融商品などで毎月の積み立てをスタートします。

毎月の積立額は大きくなくても、複利で長期運用することで老後までに相応の資産をつくれます。

②「不動産」

自分と家族の最低限の守りを固めた後は、不動産に投資します。

不動産購入のメリットは、金融機関から借り入れできることです。

他人のお金を使うことで、自分の元本投入を少なく抑えられる利点があります。

借金を嫌う人がいますが、借金は資産形成の最高のマシーンと考えてください。

不動産投資がうまくいくと、不動産という資産が増えながら、不動産から入る収益金をつぎの投資にまわせるようになります。

③「ペーパーアセット」

3番目はペーパーアセットへの投資です。

具体的には、株式、債券、ヘッジファンド、私募債、不動産REIT、コモディティなどです。

株式は個別銘柄への投資は、リスクが高い(リターンのバラツキが大きい)ものだと考えて投資してください。

例えばベンチャー企業への株式投資は、元本が0(ゼロ)になることもありますが、100倍以上になることもあるのです。

「仕事・ビジネス」と「不動産」で十分な資産規模ができていれば、1つが0(ゼロ)になっても全体は大きな影響を受けません。

火傷しても立ち直れます。

複数の商品のなかで1つでも大きなリターンがあれば、全体のリターンを大きくできます。

さらにこの段階になると、資産規模がかなり大きくなっています。

一般の人には手が出ないような、最低投資額が一定以上のものにも投資できるようになっています。

④その他の実物資産(美術品・コインなど)

最後は、絵画・彫刻などの美術品、陶磁器・刀剣などの骨董品、希少価値の高いアンティーク・コイン、ルビー・サファイアに代表される宝飾品などへの投資です。

これらはインフレのときも自らの値段が上がるので、インフレに非常に強い資産です。

また現物のため、戦争などの地政学的な国家有事や大災害の場合もリスクヘッジになるという特徴があります。

この段階はかなりリスクが高いものへの投資も自由にできる状態になっています。

5. まとめ:正しいポートフォリオで幸せにつながる資産づくりを

投資に失敗すると、資産を減らすだけでなく、多くの方にとっては精神的・時間的ダメージが大きく嫌なものです。

ここで説明した正しいポートフォリオづくりのステップを踏めば、着実な資産づくりを一歩ずつ進めることができます。

4つの黄金律(ゴールデン・ルール)は、中世以降、投資に成功した人たちの多くがやってきた方法です。

正しい順番で投資を進めることにより、上手なリスクの取り方ができるのです。

大切なことは、再現性の高いルールを学び、投資失敗確率を下げて、これから進むべき道筋をはっきりさせることです。

これまでの自己流を卒業し、あなたも正しいポートフォリオをつくっていきましょう。

あなたとあなたの家族の幸せは、きっとその道の先にあることでしょう。

毎年の固定資産税もかからない低価値の不動産です。

ところが台風が来たりすると、樹木が倒れ近所の住宅や道路に迷惑をかけることになります。

数年ごとに業者に依頼し、木を切ったり枝をおろしたりしなければなりません。

また本人に万一のことがあった場合、遺族は見たこともない土地です。

「困ったものだ」とぼやいていました。