本記事のもくじ

1. 【確定拠出年金】ポートフォリオの作り方|商品の種類やおすすめの割合などを詳しく解説します

「確定拠出年金のポートフォリオをどうやって作ればいいかわからない」とお悩みの方も多いでしょう。

この記事では、確定拠出年金のポートフォリオの作り方を解説していきます。

わずか30歳の時、投資でセミリタイアし、数多くの方の資産づくりをお手伝いしてきた私の実体験や経験を交えて紹介していますので、ぜひ参考にしてください。

金融審議会のレポートでは、老後資金は2,000万円必要と言われているにもかかわらず、受け取れる年金額は徐々に減少しています。

そのため、老後資金を確保するためには、 確定拠出年金の利用が欠かせません。

老後に経済的な不安を抱えている人は、この記事を参考にして確定拠出年金で資産運用を始めてみてください。

2. 確定拠出年金のポートフォリオとは?

ポートフォリオの作り方を紹介する前に、前提知識の確認をしておきましょう。

- 確定拠出年金とは?

- 確定拠出年金のポートフォリオとは?

以上2点を解説していきます。

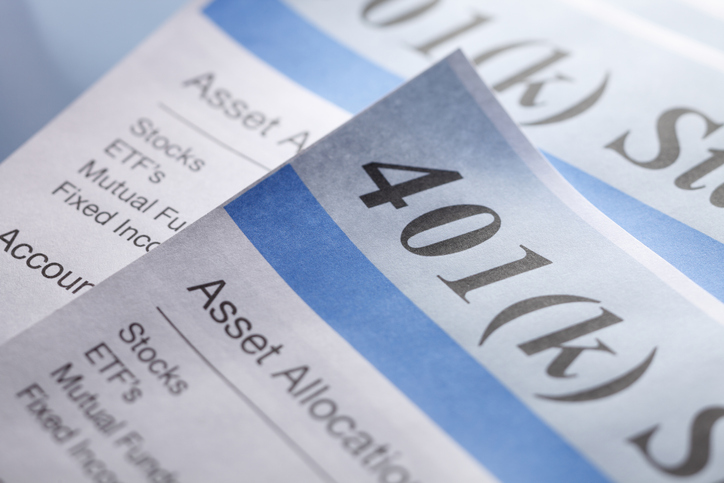

2-1. そもそも確定拠出年金(DC/401K)とは?

確定拠出年金(DC/401k)とは、任意で加入できる年金のことです。

国民年金や厚生年金とは違い、積み立て資金の投資先や投資資金額を自分で決めて投資していきます。

運用成績によって受け取れる年金額が変わってくるため、投資に必要な知識をきちんと身につけることが重要です。

通常の投資では、利益を受け取るときに税金がかかります。

しかし、確定拠出年金は通常の投資よりも、税金が安く済むというメリットがあります。

これを、 優遇税制と呼ぶので覚えておくとよいでしょう。

「国民年金や厚生年金だけでは足りない」「老後が不安」という人は、優遇税制のある確定拠出年金を使ってお得に老後資金を貯めていきましょう。

確定拠出年金には、大きく分けて以下2種類があります。

- 個人型(iDeCo)

- 企業型

個人型(iDeCo)は、 個人単位で投資をしていく方法です。

基本的に、20〜60歳の人であれば誰でも加入できます。

自分で決めた金額を毎月積み立てて、投資商品を購入して運用します。

最大20年間、年間800万円までの利益であれば非課税になる のが特徴です。

企業型は、 勤めている企業や経営している企業全体で投資していく方法です。

20〜60歳であれば利用できますが、企業によっては確定拠出年金制度がない場合もあるので注意してください。

また、企業型の場合には、 投資資金は企業が負担し、運用は個人が行う形になります。

さらに投資額を増やしたい人は、個人で上乗せして投資(マッチング拠出)することも可能です。

転職する際には、転職先の企業型確定拠出年金に入るか、個人型へ切り替えます。

退職の場合には、個人型に切り替えます。

切り替えには時間がかかりますので、なるべく早めに手続きするようにしましょう。

2-2. 確定拠出年金のポートフォリオとは?

確定拠出年金のポートフォリオとは、 確定拠出年金においてどの投資信託にどのくらいを配分するか、という「組み合わせ」のことです。

投資信託とは、集められた投資資金を、株や債券、不動産などの金融商品に投資する商品です。

投資信託は商品によって以下3点が異なります。

- 運用先:株式、債券、不動産など

- 運用方針:リスクをどれくらい取るのか

- 手数料:運用にどれくらいコストがかかるのか

以上3つの要素によって、得られるリターンやリスクの大きさが異なります。

あなたの目的やゴールに合わせて設定することが大切なのです。

その際には、複数の商品に投資をして リスクを分散することも忘れないでください。

投資先を1つにしてしまうと、値下がりが起きたときの損失が大きくなってしまうからです。

ただ、複数の投資先をもっていると、運用状況の把握が難しくなります。

そこでポートフォリオを使って、投資先の割合を明らかにし、あなたの目的にあった投資ができているかを確かめるのです。

安定して老後資金を貯めていくためにも、必ずポートフォリオを作成しましょう。

3. 確定拠出年金のポートフォリオづくりの3つのポイント

ポートフォリオの重要性がわかったところで、作り方のポイントを確認していきましょう。

ポートフォリオ作りのポイントは以下3つがあります。

- 目的にあった商品を選ぶ

- 目的にあった拠出金額を設定する

- 手数料の安い商品を選ぶ

3-1. 確定拠出年金の目的にあった商品を選ぶ

多くの方はリタイア後・老後の資金を目的として確定拠出年金に投資しますが、老後の理想の生活によって必要な金額は大きく異なります。

必要な金額を把握していないと、必要以上にリスクをとることになったり、必要金額に届かなかったりしてしまいます。

たとえるなら、目的地も決めず地図もなしに航海に出るようなものです。

また、必要な老後資金については、 働いて稼いだお金や他の投資で得たお金なども考慮しましょう。

「確定拠出年金でいくら用意するのか」を明らかにするのです。

受け継いだ遺産やその他の投資でつくったお金など、すでにリタイア後の備えができている場合には、確定拠出年金は必要ないでしょう。

その場合は何のために確定拠出年金に投資するのか、しっかりと整理しておきましょう。

たとえば、以下のような目標です。

- 毎月少しだけお小遣いを得たい

- 子どもの教育資金を確保したい

- 海外移住の資金が欲しい

資産をつくる目的を決めておかないと、必要な金額が見えなくなってしまいます。

まずは必要資金額を明らかにして、進むべき道を明らかにしてみてください。

ゴールが決まったら、投資する商品を選んでいきます。

商品選びの際には、以下2点に注意してください。

- アクティブ型商品の選択

- 元本確保型商品の選択

アクティブ型の商品を選ぶ際には、慎重に考えてください。

アクティブ型とは、市場平均を超えるリターンを目指す商品です。

ところが、実際にはなかなか平均を安定的に超えられないことが様々な研究でわかっています。

アクティブ型と対の関係にあるのが、パッシブ型です。

パッシブ型は、リスクとコストを抑えて、市場平均と同程度の成果を目指す商品です。

あなたが幸運であればアクティブ型も選べるかもしれませんが、よほど運に自信がなければパッシブ型で十分でしょう。

また、元本確保型商品についても注意が必要です。

元本確保型とは、定期預金のような利息型商品にお金を入れて運用する商品です。

元本が減りにくい特徴があります。

「元本が保証されている=損をしない」という認識から、初心者に人気があります。

ただ、実際にはリターンが低く、インフレ(物価上昇)に弱い です。

そして、インフレになるとお金の価値が下がります。

例えば、以前は100万円で買えていたものが120万円出さないと買えなくなるといった形です。

金額的には増えていても、「実際に使ってみると損をしていた」なんてことが起きるのです。

引退が間近の方であれば一定割合入れることも選択肢だと思いますが、そうでない方は 積極的に選ぶ理由は無いでしょう。

多くの人は元本変動型の投資信託への投資がおすすめです。

3-2. 確定拠出年金の目的にあった拠出金額を設定する

通常、目的は老後の備えだという方が多いでしょう。

しかし、リタイア後のライフスタイルをどう考えているのかは人によって大きく違います。

確定拠出年金以外の資産づくりもしてリタイア後に備えるのかどうかで、必要な金額は異なります。

たとえば、Aさんがリタイア後に3,000万円必要だと考えているとしましょう。

Aさんは株式投資をしており、老後までに1,500万円まで用意できそうです。

この場合、確定拠出年金で用意すべき金額は、1,500万円になります。

まず、リタイア時の総額がいくらくらいなのか具体的に把握し、その中で確定拠出年金で用意するべき金額 を明らかにします。

その後、確定拠出年金に毎月積み立てる金額を決めましょう。

ちなみに、確定拠出年金には毎月の積み立て金額に上限が設けられています。

個人型は1.2〜6.8万円、企業型は2.75〜5.5万円が上限です。

上限額は利用状況によって異なるので、注意してください。

上限額いっぱいに投資をしても目標額に届かない人は、確定拠出年金のほかにも資産運用をしましょう。

3-3. 手数料の安い商品を選ぶ

ファンドにおいて手数料とは、あなたにとっての「マイナス利回り」です。

「運用利回りー手数料」があなたの利益になります。

中長期の運用になることが多い確定拠出年金では、小さな手数料の差でも想像以上に大きな差が出ます。

小さな差が時間をかけて大きな差になるのは、 複利が原因です。

複利とは、運用で得た利益を再投資することで利子に対しても利子がつくことです。

複利が得られる投資では、雪山を転がる雪玉がどんどん大きくなるように、利益が大きくなっていきます。

受け取れる利益を増やすためにも、できるかぎり手数料の安い商品を選びましょう。

なお、一般的にはアクティブ型よりもパッシブ型の方が手数料がリーズナブルになっています。

4. 確定拠出年金のポートフォリオづくりの注意点

ここまで紹介したポイントを押さえて、ポートフォリオを作成してみましょう。

ただ、より自分にフィットした商品を選んだり、資産運用によって生活を圧迫しないためには注意すべきことがあります。

ポートフォリオを作るときには、以下4点に注意してください。

- 選択できる商品は証券会社によって異なる

- 原則60歳にならないと引き出せない

- 年齢よりもフィット感を大切に

- 適宜見直しをする

4-1. 選択できる商品が証券会社によって限られる

確定拠出年金では、特定の証券会社に口座をつくり、指定された投資信託から選んで投資をします。

選択できる商品は証券会社によって異なるので、注意が必要です。

個人型の場合、 自分が投資したいと思う商品があるかどうかに注意して、証券会社を選びましょう。

商品選びの際には、手数料の安さやリスクなどを意識してください。

企業型の場合には、自分で証券会社を選べません。

万一、気に入る商品がない場合には、個人型での投資も検討してみてください。

4-2. 特定の年齢まで原則引き出すことができない

個人型の場合も企業型の場合も、 原則60歳までは残高を引き出すことができません。

通常、定職についている方の場合、引き出しが必要になることは稀ですが、簡単に引き出せない点は知っておきましょう。

確定拠出年金への投資は、原則余剰資金で行うようにしてください。

ただし、以下の条件のいずれかを満たす場合には、例外的に60歳未満でも引き出せます。

- 政令で定める障害状態となった場合(障害給付金)

- ご本人が亡くなった場合(死亡一時金)

- 一定の要件を満たした場合(脱退一時金)

4-3. 年齢よりもリスク選好・フィット感を大切に

一般には年齢ごとにベストのポートフォリオが決まるとする情報が多くあります。

しかし、年齢よりも 個人のリスク選好やフィット感の方が重要です。

というのも、いくら理論上正しくても本人がしっくり来ていなければ投資を続けることすらできないからです。

この点は大きな盲点なので慎重に判断しましょう。

ポートフォリオを決めるときに重要視されるのが、どれだけリスクが取れるか(=リスク許容度)です。

リスク許容度を左右する要素は以下のようなものがあります。

- 年齢(若いほど許容度が高い)

- 家族構成(扶養家族が少なければ許容度が高い)

- 資産額・収入(多いほど許容度が高い)

- 性格(ストレスに強いほど許容度が高い)

たとえば、独身で収入も安定しているBさんがいたとしましょう。

当然、Bさんの年齢は上がっていきます。

しかし、収入からきちんと貯蓄をして投資経験を積んでいくのであれば、むしろリスク許容度は上がっていきます。

このように、年齢だけに惑わされず、自分に適したポートフォリオを作成するようにしましょう。

4-4. 気になったときが見直しのベストタイミング

「面倒だから」と言って見直しをしない人が多いですが、確定拠出年金は定期的に金額や内容の見直しをするのが必須です。

見直しをしていないと、資産を増やすどころか、手数料分でマイナスが積み重なる可能性もあります。

「運用は今どうなっているんだろう?」と気になった時に既存投資分・新規拠出分を整理するようにしましょう。

とくに、企業型から個人型に切り替えるときには、証券会社や商品選びが必要です。

選べる選択肢をしっかりと考慮して、利益が出る運用計画を立ててください。

5. 確定拠出年金のおすすめポートフォリオ例

ここまで、ポートフォリオを作成するために必要な情報を紹介してきました。

しかし、「実際、どんな感じで組み合わせていけばいいかわからない」と感じている人もいるでしょう。

この章では、ポートフォリオの例を紹介していきます。

それぞれのポートフォリオの運用方針についても紹介するので、自分に向いているものはどれか考えながら読んでみてください。

紹介するポートフォリオ例は以下の3つです。

- 株式・債券のポートフォリオ

- 株式・債券・不動産・コモディティ(現物)のポートフォリオ

- 世界株式のポートフォリオ

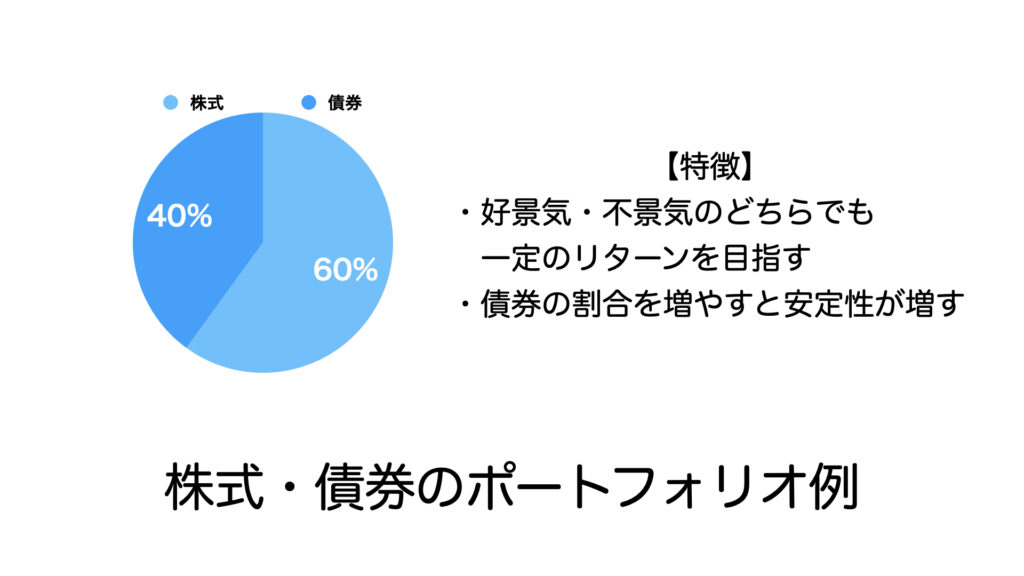

5-1. 株式・債券のポートフォリオ

株式60:債券40、株式70:債券30のような形で、株式と債券に配分する方法です。

通常、景気がよい時期に強さを発揮する株式と不況でもある程度のリターンが期待できる債券を組み合わせます。

好景気でも不景気でも、常に一定のリターンを出すことを目指します。

細かい配分は、先ほどお話した通り、あなたのリスク選好に応じて決めていきましょう。

安定感を求めるなら、債券の割合を大きくするのがセオリーです。

なお、株式・債券ともに、国内運用だけに絞ると国内市場のリスクをすべて受けることになってしまいます。

国内・海外をバランスよく投資することで、リスクを分散しておきましょう。

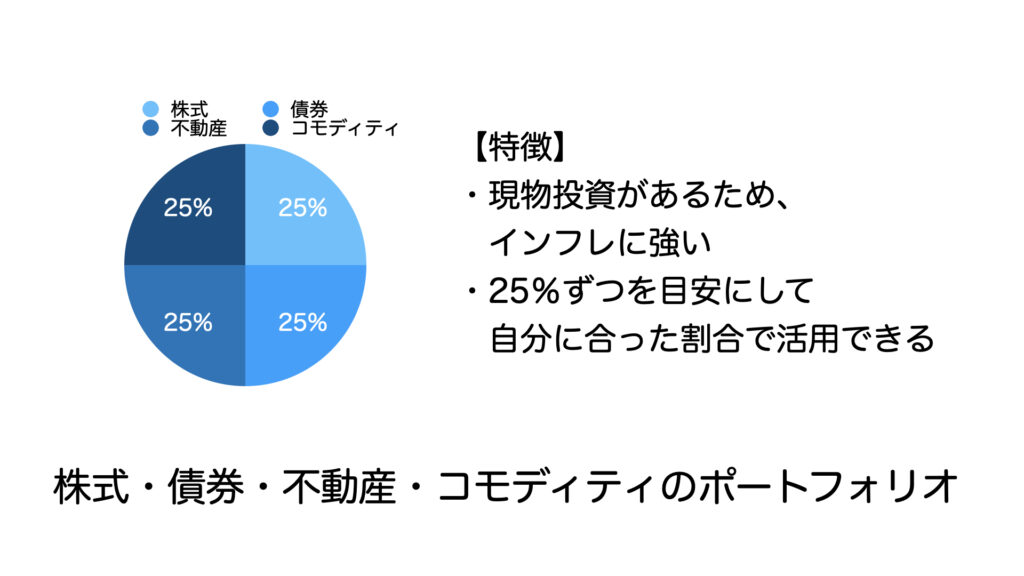

5-2. 株式・債券・不動産・コモディティ(現物)のポートフォリオ

先ほどの株式・債券に、不動産・コモディティ(不動産以外の現物)を加えて、4つのカテゴリで運用する方法です。

不動産に投資する投資信託は、 REIT(リート)とも呼ばれます。

複数の人が投資するお金を集めて物件を所有するため、通常の不動産投資とは違って少額から不動産に投資できます。

インフレに強く高い利回りが期待できますが、不動産業界の景気に大きく影響されるリスクもあるので覚えておきましょう。

コモディティは、貴金属・エネルギー・食糧などの現物に対して投資する商品です。

現物なのでインフレに非常に強く、リスク分散をしたい人に好まれます。

ただ、株や債券のように長期で保有しても運用益が発生しないため、長期投資には向いていません。

形のある不動産・コモディティへの投資も加わえることで、全体に経済や物価の変動(インフレ)に強いポートフォリオになります。

それぞれ25%を目安にしながら、あなたのフィット感のある割合で配分していきましょう。

なお、コモディティ(現物)の商品が選択肢にない場合は、株式・債券・不動産の3種類でバランスよく組み合わせていきましょう。

5-3. 世界株式のポートフォリオ

最後は、世界の株式市場の成長を取り込む形でつくるポートフォリオです。

株式市場の動きには左右されるものの、トータルで成長を目指します。

債券を入れることでインフレへの対策もできるのがメリットです。

具体的な投資の仕方には、以下2つがあります。

- 「世界株」「オールカントリー」などの表記がある商品:世界中の株に一括で投資

- 「国内」「海外先進国」「海外発展途上国」など個別の商品:いくつか組み合わせて投資

組み合わせを考えるのが難しいと感じる人や、管理の手間を省きたい人は、「世界株」がおすすめです。

もちろん、世界株タイプの商品であっても、いくつか組み合わせて投資することも可能です。

6. まとめ:ポートフォリオを正しくつくって上手な401K活用を

この記事では、 確定拠出年金のポートフォリオの作り方について解説しました。

確定拠出年金は優遇税制があるため、効率よく資産運用ができます。

投資初心者の方は、税金面でメリットのある確定拠出年金から投資を始めてみてください。

ポートフォリオを作成せずになんとなくの感覚で投資する人もいますが、成果をあげるためにはポートフォリオは必須です。

最終的な資産額を定め、許容できるリスクを考慮したポートフォリオを作成しましょう。

投資にはある程度の知識が必要ですが、実践経験を積むことでより知識が深まります。

まずは、この記事を参考にして確定拠出年金への投資を始めてみてください。

正しい知識をもとにして、投資を続けた先には、あなたが理想とするゴールがきっと待っていることでしょう。