本記事のもくじ

2020/01/11 タイトルと一部本文を更新しました

2020/05/08 目次と本文を更新し、図表を追加しました

0. 医療保険/がん保険は必要ないので解約すべき理由

入院して多額の医療費がかかったらどうしよう…

がんにかかると、治療に相当のお金がかかるらしい…

そんなさまざまな想いで、医療保険(以下、すべてがん保険含む)に入っている方も多いかと思います。

しかし、実際は「ほぼ医療保険は不要」だとしたらどうでしょう?

今回は、医療保険が必要ない理由をさまざまな側面から詳しくお話したいと思います。

なお、医療保険ではなく、生命保険について確認したい方は以下の記事を参照してください。

1. 医療保険/がん保険の基本的な仕組みは「宝くじ」

保険の金融商品としての意味

まずは、医療保険の話に入る前に、保険の基本的な金融商品としての意味を考えてみたいと思います。

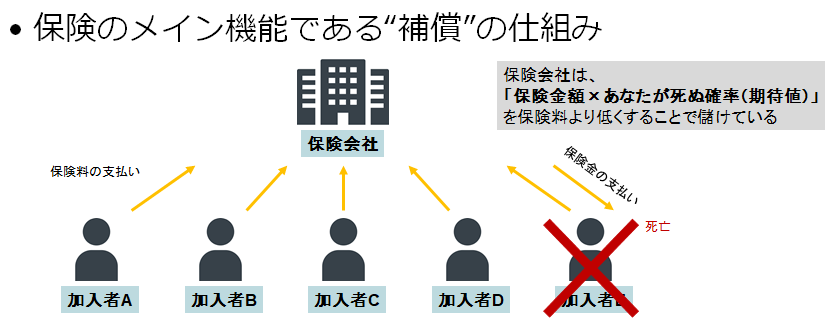

保険会社は、たくさんの保険加入者から保険料を集め、その中から保険金を支払う状況が発生した人だけに保険金を支払う、というビジネスをしています。

(出所:筆者作成/生命保険を例に作成)

そのため、ビジネスとして成立させるためには、いつも以下の図式がいつも成り立っている必要があります。

あなたが支払う保険料 > 保険金 × 保険金を払う確率

例えば、あなたが保険金1億円の生命保険に入っていたとすると、、

仮にあなたが亡くなる確率が1%ならば、

保険金 1億円 × 保険金を払う確率 1% = 100万円

より大きい保険料が要るので、保険会社は最低でも100万円を超える保険料をもらう必要があります。

そうすると、保険会社が計算を間違えない限りは、「期待値マイナス」の金融商品、つまり、入った人は平均的には必ず損する商品だと言えます。

まるで、平均的には必ず買う人が損する「宝くじ」(ただし、当たりは保険金の受け取り)とまったく同じなのです。

営業マンを雇っても、CMをどんどん打っても、儲かる

さて、先程の

保険料 > 保険金 × 保険金を払う確率

で、計算される保険料からは、営業してくれる人の費用や商品を知ってもらうための宣伝の費用も必要です。

そして、いろいろな費用を差し引いた上で、利益もきっちり出さなくてはいけません。

そうすると何が起きるでしょうか?

仕組みとしてもともと損する商品が、さらに損する商品になっていきます。

それは、わかりやすく言うと、私たちが有名なタレントや俳優が出演している全国ネットのCM費用まで保険会社に払ってあげているからです。

保険金や特約を充実させるほど、保険料は跳ね上がる

漠然とした将来の病気不安から、入院日額の保険金を引き上げたり、各種特約を充実させたりする方も多いかもしれません。

しかし、先程の下記の数式からすると、

保険料 > 保険金 × 保険金を払う確率

赤字の保険金の部分が大きくなりますので、当然保険料が引き上がる、ということになります。

私たちは、それでも必要な保険金や特約補償なのか、客観的に評価しなくてはならないのです。

それでも保険に入るとしたら??

ただし、必ず損するとわかっていても、人が保険に入る理由は一応あります。

それは、「人生が一度切り」だからです。

特に、生命保険はわかりやすいですが、たった1度の人生でいつ死ぬかわからないので、仕方なく入るという性質のものです。

例えば、カジノで投げられるサイコロ1回に全財産を掛けなくてはいけない時、外れたときに備えて、なにか補償があったらとても良いと思いませんか?

それと同じく、サイコロの目たったひとつに自分の命がかかっているのが、人生だとも言えます。

そうすると、期待値がマイナスの金融商品でも、人生というワンショットをカバーせざるを得ないのです。

(逆に、人生が何度かあるならば、入らないほうが明らかに得、ということになります。)

2. そもそも大した医療費がかからない

医療費負担のホント

まず、そもそも大きな病気をしてしまった時の医療費負担はどのくらいになるか、みなさんはご存知ですか?

具体的な数値は、厚生労働省の「医療給付実態調査」で確認することができます。

この調査によると、例えば、がん(悪性新生物)で入院する15歳以上の方の医療費(1入院あたり)は100万円を少し超えるくらいです。

ここに健康保険が適用されますので、最高負担率の3割が適用されたとしても、自己負担は30万円くらいで済んでしまいます。

また、心筋梗塞などの心疾患や肝疾患でも医療費はがんより少なく済んでしまいます。

脳梗塞などの脳血管疾患がもっとも医療費が大きくかかるものの一つですが、これでも200万円前後です。

自己負担は、最大でも60万円前後で済んでしまいます。

これを考えると、せいぜい100万円ほどの貯蓄が用意されていれば、事足りてしまうでしょう。

多くの方は、莫大な医療費がかかることを想像してしまいがちですが、実際には大病にあたるようなものでも、それほどでもないのです。

(出所)厚生労働省 医療給付実態調査 平成29年度

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/iryouhoken/database/zenpan/iryoukyufu.html

高額療養費制度

さらに、医療費の自己負担部分にも追加の負担軽減ができてしまいます。

それが、「高額療養費制度」です。

病院や薬局の窓口で支払った金額が、1ヶ月で上限を超えた場合に、超えた金額を支給してくれます。

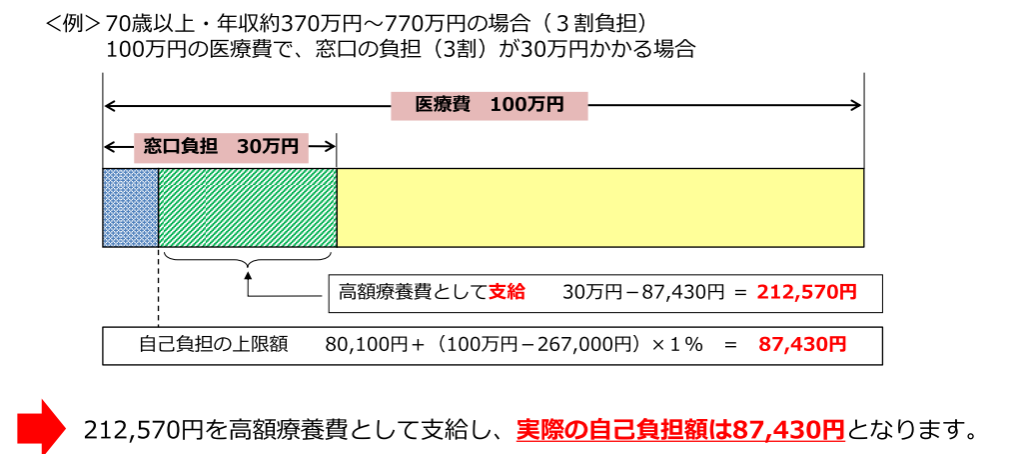

例えば、先程のがんの自己負担30万円のケースではどうなるでしょうか?

(図表出所)厚生労働省

https://www.mhlw.go.jp/content/000333279.pdf

図表にある通り、実際の負担は、30万円から10万円未満になってしまいます。

というわけで、「そもそもの費用の発生額」としても、また、「個人としての実質的な費用負担」としても、さほどお金はかからないことがご理解いただけるかと思います。

3. その他の保険加入メリットもあるから入るべき?

貯蓄/運用機能

保険に貯蓄や運用の機能が付加されている場合があります。

掛け金が運用されて、後で年金や一時金の形式で受け取れる、というものです。

超低金利時代なので、65歳まで払い続けると掛け金が1.2倍になって返ってきます、などと聞くと魅力的にも思えます。

しかし、そんな利回り(と安全性)を超える投資商品は、世界中にいくらでもあります。

年利4-8%くらいの運用商品に継続投資することと比較すれば、もらえるはずだった運用益を捨てているようなものです。

節税機能

掛け金の支払いによって節税出来るから、保険に入りたいという方もいらっしゃいます。

この判断は正しいのでしょうか?

通常の個人の節税効果は、あくまで払った金額のうち一部が効果を出すにすぎません。

つまり、払った金額全額分以上に、税金が減ることはもちろんありません。

投資や消費に有効に使えるはずだった資金が、あなたから出ていくことには変わりないのです。

節税はあくまで保険加入自体に意味がある人の「おまけ」でしかありません。

4. 医療保険(がん保険)はほぼ不要。貯蓄・投資によるカバーで十分

医療保険に入らなくて良い方の具体的条件

それでは、ここまでの話を踏まえて、どのような方は医療保険に入らなくてもよいのでしょうか?

具体的には、以下の2つのいずれかにあてはまる方は、医療保険が要らないと考えて良いでしょう。

- おおむね100万円以上の金融資産がある方

- 不動産や事業、その他の権利収入など、働かなくても安定的な収入がある方

また、現時点で100万円以上の金融資産がない、という方も着実に貯蓄・投資していけば、年収水準にかかわらず達成できます。

毎月保険料を払う状態を脱するために、ぜひ早い段階で100万円以上の金融資産を実現していただきたいと思います。

医療保険に対する具体的対応

さらに、医療保険を解約すべき将来に不安がある、あるいは、経済的な備えを厚くしたい、という方は投資などで経済的な余力を高めることを考えるべきでしょう。

こうすることで、保険に付加されている運用機能以上の利回りで、資金を有効活用することができるでしょう。

具体的には、

- 基本的に不要なので、医療保険は解約する

- 解約した後は、上記の掛け金相当額を投資に回す原資とする

というのが、現時点ではベストな対応だと言えるでしょう。

5. 医療保険(がん保険)についてのまとめ

- 一般的に、保険とは、その性質上「期待値マイナス」の金融商品、つまり、入った人は平均的には必ず損する商品である

- がんや脳梗塞などの大きな病気でも、1入院で発生する医療費は高くても数百万円。自己負担3割の場合でも、数十万から百万円以内に収まる

- 上記に加えて、高額療養費制度により、さらに自己負担額は小さくなる

- 医療費補償以外の、運用や節税などの付加機能はあくまで「おまけ」。いずれの機能もより高いパフォーマンスを出す方法は他にいくらでもある

- おおむね100万円以上の金融資産がある方は、原則医療保険は不要。

- 不要な医療保険に入っている場合は、その掛け金相当額を投資に回した方が、経済的な余力を高め、中長期的な備えになる

いかがだったでしょうか?

みなさんが本当に自分に合う判断をすることに役立てば、この上ない喜びです。