0. はじめに

日本では、多くの人が貯金や預金しかしてこなかった影響からか、

いかにして、引退前に「貯金」という形で資産を持つか?

ということを考えがちです。

しかし、これから日本や世界が迎える変化を想像すると、

貯金で対策しようと思うのは非常にムリがあります。

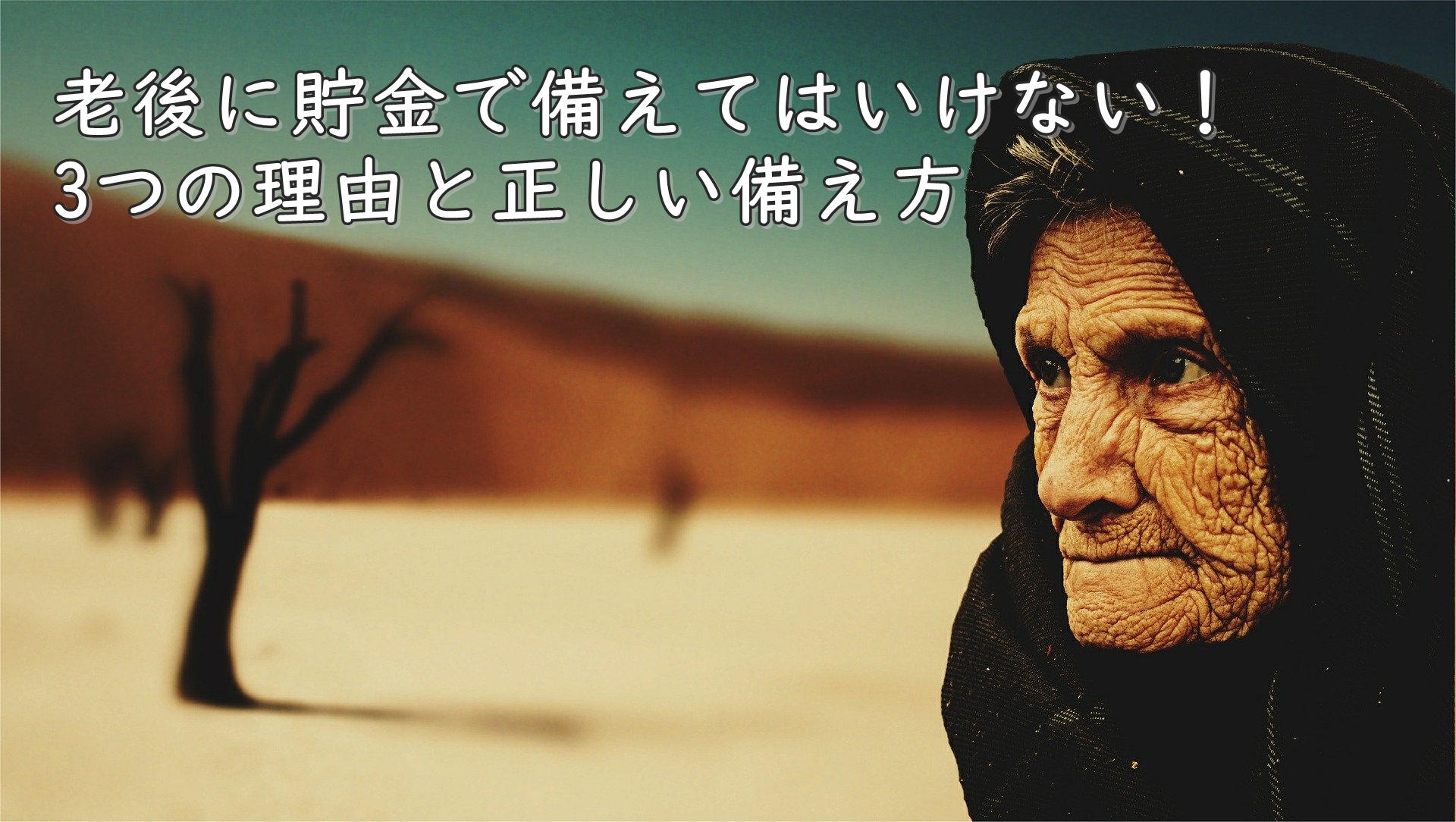

本記事では、老後に貯金で備えてはいけない理由3つと、貯金以外の方法で具体的にどのように備えればよいのか、

について、順を追ってお話していきたいと思います。

1. 老後に「貯金」で備えてはいけない3つの理由

1-1. 何年生きるかわからない

まず、老後を考える上で、もっとも大きな前提条件が「自分は何年生きるのか」ということです。

この点について、あなたはどんなイメージをお持ちでしょうか?

「日本人の平均余命が70-80だから、その前後?」

「人生100年時代だから、100年くらい??」

そんな考えを持つ方が多いかもしれません。

しかし、実際は100年くらいは想定が甘すぎで、150歳や200歳も見据えておくべきなのです

例えば、いま40代の方ならば、90歳になるまで50年もの間、

確実に医療が進歩します。

例えば、、、

・あなたのダメになった臓器は簡単に交換してもらえることでしょう

・血液や血管の病気にかかったら、

ナノボットが全身を駆け巡って何事もなく完治させるでしょう

・あなたの見えなくなった目は、むしろ健常者をはるかに超える

視覚デバイスに交換してもらえるでしょう

・あなたが歩けなくなったら、オリンピアンを超えるレベルで走れる

脚にグレードアップしてもらえるでしょう

などなど、何でもアリの世界に突入していきます。

国内外のバイオベンチャーでは、上記のような方法を実現させることで、

寿命を数百年以上、あるいは、ほぼ不老不死にしてしまう研究も

莫大な費用を投じて行われています。

そのため、リタイヤに向けて「準備した貯金を少しずつ取り崩す」

という発想でいると、あなたの寿命の大幅な伸びにまったくついていけないのです。

私たちが生きる時代においては、預貯金は活用の柔軟性があまりにも低いと言えるでしょう。

(参考記事)

人生100年は甘い?! 投資家は「人生200年」時代を見据えよう

1-2. どのくらいの物価かわからない

次に、忘れてはいけないのは、リタイヤ後の「物価水準」です。

日本では、直近の物価が大きく上がっていないので、多くの人が考えていませんが、

預貯金にとって、物価上昇(インフレーション)は最大の敵です。

例えば、政府や日銀が目標としている年間2%の物価上昇が達成されると、

いままで100円で買えたパンが、1年後には102円出さないと買えなくなってしまいます。

ーこれは、あなたの貯金の価値が年間2%ずつ減っていくことを意味しています。

そのため、リタイヤ後の物価水準にも目を向けて、

貯金以外の方法で準備しておかないと、仮にせっかく2千万円貯めておいたとしても、

2千万円で買えるもの・できることが極端に減ってしまうのです。

(結果として、老後に必要なお金が足りなくなります。)

また、特に海外でも拠点を持つことをお考えの方は、

グローバルでのインフレにも注意しなくてはいけません。

海外の投資家の常識は、

「年間に最低2-3%増えていなければ、インフレで資産が目減りしている」

ということです。

日本で足元はさほど物価が上がっていないからと安心していると、

グローバルではどんどん貧しくなってできることが減ってしまいますので、

注意が必要です。

(参考記事)

1-3. いくら公的年金・退職金が入るかわからない

さらに、これは当然といえば当然なのですが、公的年金や会社からの退職金は

「少ないかもしれない」というレベルではなく、

「ゼロかもしれない」あるいは「ゼロになる」という前提で考える必要があります。

ちなみに、投資家としての私の立場は、国や公的機関からのサポートは【ゼロ】

という前提ですべてを準備しています。

どんなに立派な国や公的機関も当然永遠には続きませんし、いつまでも国民との約束事を守るとは

限りません。

ましてや、国家債務が世界ナンバーワン・少子高齢化/人口減が継続する日本ならばなおさらです。

何か起きたときに、あなたは、あなたの守るべきパートナーや家族に言い訳ができますか?

2. 老後資金の「平均」には何の意味もない

2-1. 物価や景気、あなたの所得に左右される「2000万円」

多くの人が、ひとつの目安として、リタイヤ時の預貯金の平均額、あるいは、

不足してしまう資金の目安(「2000万円」?)を知りたがります。

しかし、こういった目安は誰にも見えない未来にさまざまな仮定を重ねて算出したものでしかない

点に注意が必要です。

・日本の景気(⇒国民の収入や国の税収)はどうなりそうか

・日本国内の物価はどうなりそうか

・あなた自身の収入はどうなりそうか

など、実際にはどうなるかわからないものを、仮決めして算出しているだけです。

日本の官僚のみなさんがどんなに優秀だとしても、未来のことは絶対にわかりません。

まずは、せいぜいその程度の数字であることを理解しておきましょう。

2-2. あなたの老後のライフスタイルに大きく左右される

あなたが自分の老後を考えるにあたっては、景気や物価の前に考えておくべきことがあります。

ーそれは、老後にどんなライフスタイルを送りたいか、ということです。

例えば、対象的な理想の老後を思い描く2人がいたとしましょう。

・田舎の山奥で、田畑付きの家を借りて、ほぼ自給自足のスローライフを送りたい人

・東京23区、山手線内側の一等地に住み、定期的に高級なグルメや海外旅行を愉しみたい人

さて、2人に必要な老後の備えはどのくらい違うでしょうか?

雲泥の差になることは、誰の目にも明らかだと思います。

そのため、まずは自分がどんなリタイヤ後の生活をしたいか描いておかないと、

資金の備えが十分かどうか、判断する基準すらないのです

(リタイヤ後は海外に住みたいという場合も、どの国でどのような生活をするかで

必要な資金はまったく異なりますね。)

こういった文脈で、「必要な預貯金額の平均」になんの意味もないことが理解いただけるかと思います。

2-3. どんな老後のライフスタイルがあなたの理想でしょうか?

安易に他人や世間の状況を覗いてみる前に、まずは自分の理想の老後を描きましょう。

・毎日、どんな場所にいるのか?

(日本のどこか・海外他)

・毎日、どんな家に住んでいるのか?

(家はひとつとは限らない)

・毎日、どんな人と一緒に過ごしているのか?

(パートナー・家族・友人他)

・毎日、どんなものを食べて生活しているのか?

・毎日、どんなことをして時間を過ごしているのか?

(趣味/レジャー・ボランティア・ビジネス他)

などを細かくイメージしておくことが大切です。

そうすると、必要になりそうな資金額も見えてきますし、

資金以外にもいまから準備すべきことが明確になっていくでしょう。

3. 投資や資産運用で対策すべき理由

貯金で老後に備えることが、さまざまな観点で難しいことがわかったところで、

あなたが取るべき手段は何でしょうか?

―それは、【投資】や【資産運用】です。

その理由を、「増えやすい」「インフレに強い」「減りにくい」の3つの観点からお話したいと思います。

3-1.【増えやすい】複利効果で金額を増やすことができる

まずは、貯金よりも圧倒的に「増えやすい」ということです。

将来の金利水準自体は、正確にはわかりませんが、少なくとも日本では

金利を上げることが難しい状態がしばらくは続くと考えられます。

(金利を上げると、天文学的金額の国債償還と利払いに影響するため)

そうすると、年間ゼロコンマ以下のパーセンテージの預金利回りでは増やしていくのが

容易でないことは、投資初心者の方でもわかると思います。

また、預貯金ではなく投資を選択肢とする場合には、『複利』の効果を最大限活用していきましょう。

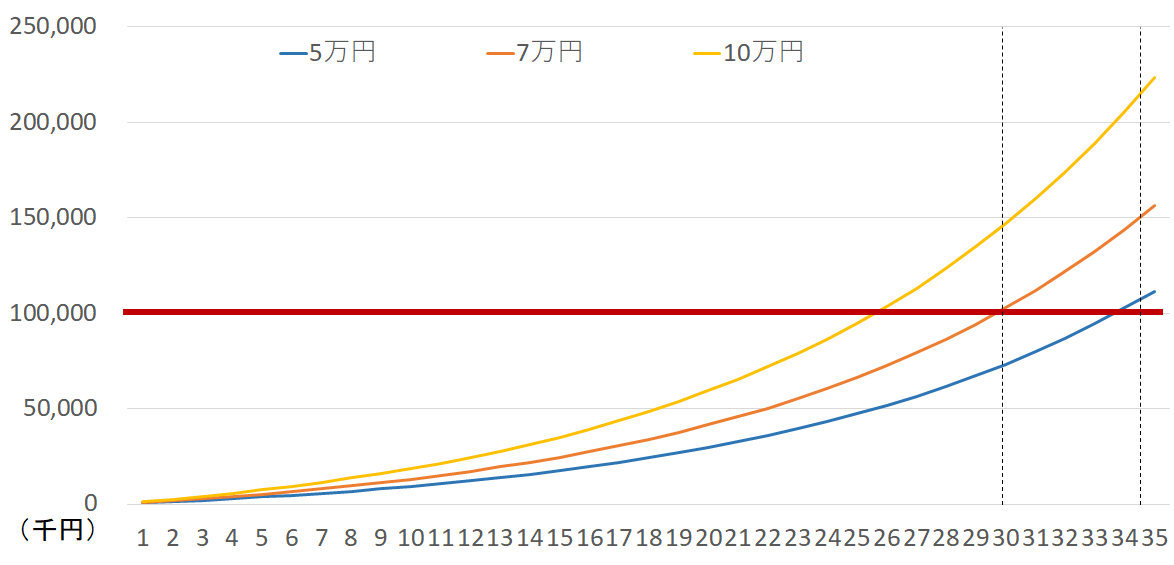

下記は、年利8%の複利運用で毎月5万円/7万円/10万円をそれぞれ積み立てたときの結果です。

(縦軸は、千円単位になっていますので、太い赤線が1億円です。)

上記の図を見ていただくと、2000万円くらいであれば10-15年、5000万円くらいであれば18-25年で到達してしまうことがわかります。(注:税金は考慮していません)

例えば、50代の方でも、毎月正しい商品に適切に投資できれば、2000万円の老後資金の不足など、着実に対応できてしまうことがわかるかと思います。

複利運用を活用していくことは、初心者・上級者にかかわらず。時間さえ丁寧にかければ、もっともラクで確実な方法と言えるでしょう。

(参考記事)

3-2.【インフレに強い】株式や現物連動の商品を取り入れる

次に、前のセクションでもお話した預貯金の最大の弱点である「インフレーション(物価上昇)」

に強い商品構成にすることができる点です。

具体的には、株式や現物(貴金属やその他農産物などの現物商品)に連動する金融商品を組み入れることで、

インフレが起きても、それに連動して自分の投資商品が値上がりしやすい状態をつくることができるのです。

激しいインフレが起きると、あなたが老後にむけて備えた虎の子の預貯金は、

一瞬にして大きく価値を下げてしまうことがあるので、事前に必要な対応をしておきましょう。

3-3.【減りにくい】運用益を得ながら生活費に充てることができる

最後に、実際に老後がスタートして、自分の蓄えを使い始めた後に「減りにくい」ということ、

これがとても大切なポイントです。

多くの人は、例えば、

「1億円の備えがあって、年400万円生活費に使うと、25年間で底をつく、、、」

というイメージで老後の準備をします。

しかし、柔軟性の高い運用商品を適切に選んでおけば、『運用しながら使う』という選択肢があります。

先程の1億円の蓄えがつくれる人ならば、仮に老後に入ってから、年利平均5%で運用ができたとすると、毎年500万円の収入になります。(注:税金は考慮していません。)

すると、年間400万円の生活費を差し引いても、毎年お釣りが来る(=老後資金が減らない!)計算になります。

また、逆算で言うと、年間400万円の生活をする場合には、1億円は多すぎる(=使い切れない)ということになりますので、

もっと投資しておく金額が圧倒的に少ない準備で十分、ということになりますね。

投資や運用の概念を組み込んで備えをしておくだけで、

増やすことも圧倒的に簡単になりますし、増やさなくてはならない金額的ハードルも大幅に下げることができるのですね。

4. 具体的な対策方法

それでは、投資や資産運用で老後に十分な備えをするためには、具体的にどのような手段を取ればよいのでしょうか?

なお、価格変動が概して大きい個別株式、インフレ(物価上昇)に極端に弱い各種債券など、

個別の商品に投資することは、長期の老後に向けた準備という観点では向いていませんので、

除外しています。

4-1. 投資信託(インデックスファンド)の積立

まず1つ目は、自分で証券会社に口座を開いて、投資信託の積立を毎月行っていくという方法です。

ポイントは2つ、

①手数料のできる限り安い投資信託(ファンド)を選んで買う

②自分で決めた金額と割合で、毎月購入ができるよう自動設定をして、何が起きても途中でやめない

ということです。

投資信託はプロが運用してくれる代わりに、販売や運用に対して一定の手数料が

設けられています。

これは、投資家の立場からすると、【マイナス利回り】(例えば、運用成績がプラスマイナスゼロであれば、手数料分あなたの資産が減ります)

ですので、中長期の複利運用ではとても重要です。

・メリット

流動性が高いので、なにか資金が必要になったとき、他の投資に切り替えたいときにスムーズに換金することができます。

・デメリット

実は、いつでも換金できてしまうために、積立を途中でやめる結果につながることがある

という点が最大のデメリットでもあります。

市場の状況がどんなに悪くなっても、リタイヤまで続けられる「意思」と、一種の「鈍感さ」が

必要になるかと思います。

4-2. つみたてNISAやiDeCo(イデコ)

最近、注目している方が多い、つみたてNISAやiDeCo(イデコ)も基本的には、投資信託(ファンド)の積立であるという点では、

「4-1.投資信託の積立」となんら変わりはありません。

ただし、一定の非課税枠や専用商品などが設けられていることが特徴です。

この場合も、「4-1.投資信託の積立」と同じく、

①手数料のできる限り安い投資信託(ファンド)を選んで買う

②自分で決めた金額と割合で、毎月購入ができるよう自動設定をして、何が起きても途中でやめない

が最大のポイントです。

・メリット

投資時・利益確定時の非課税枠の付与など、税制上のメリットが複数設けられています。

基本的には、投資信託の積立と同じく、流動性ももちろんあります。

・デメリット

「4-1.投資信託の積立」と同じく、いつでも換金できてしまうために、積立を途中でやめる結果につながることがある

という点が最大のデメリットでもあります。

4-3. 海外運用商品

海外の運用会社に自分の資産を預けることで、株式や債券、現物など、さまざまな投資商品に分散して運用してくれるパッケージ商品です。

運用の金額と年数さえ定めておけば、

プロのファンドマネージャーが投資商品の組み合わせを考えてくれますので、

何か自分で運用指示をするということは通常ありません。

・メリット

海外の金融機関にて、資産保全されますので、日本国内の金融機関にメインに資産を置く方は、

カントリーリスク(国家破綻により資産が保全されないリスク)の分散を図ることができます。

また、一般的に日本の金融商品よりも手数料が割安な事がほとんどです。

さらに、早期解約に一定の制限やペナルティがあることで、不用意な解約をせずに運用が続けやすくなります。

・デメリット

早期解約に一定の制限やペナルティがあるため、投資して一定期間が経つまでは流動性を持つことが難しくなります。

また、国内の投資商品に特別に設けられている、各種の優遇税制は適用されないことが多くなります。

なお、類似の商品として、国内証券会社のWRAP口座というものがありますが、

手数料(=マイナス利回り)がとても高いため、基本的におすすめしづらい状況です。

(参考記事)

【保存版:7つの基本ステップ】投資案件はどんな基準で判断するのが良いか?

5. まとめ

・老後に「貯金」で備えてはいけない理由は、以下の3つ

①再生/バイオ医療の急速な発達で、あなたが何年生きるかがわからない

②あなたが老後を迎えるときの物価水準がわからない

③あなたが、外部の助けである公的年金や退職金をもらえるかどうかわからない

・あなたの老後のライフスタイルによって、必要な資金はまったく異なる

衣食住に渡って、自分がどのような生活を望むのか詳しく事前に考えておくことが必要

・老後に向けて投資や資産形成で備えることのメリットは以下の3つ

①【増えやすい】複利効果で金額を増やすことが比較的容易になる

②【インフレに強い】株式や現物連動の商品を取り入れることで物価上昇に耐えやすくなる

③【減りにくい】リタイヤ後も運用を継続することで、運用益を得ながら生活費に充てることができる

・具体的に投資で備える方法は、「投資信託の積立」や「海外運用商品の活用」などが主。

いずれも、手数料が安く、かならず継続できる仕組みをつくって取り組むことが大切

いかがでしょうか?

老後の資産づくりに悩む方の助けになりましたら、大変嬉しく思います。

コメントを残す

コメントを投稿するにはログインしてください。