1. はじめに

iDeCoやNISAなどに注目が集まっていること、気軽にインターネット証券などで取引ができることもあり、

投資信託の活用を積極的に考えている方が、最近とても多いようです。

一方で、投資信託での運用がわからない、うまく行かない、あるいは、逆に損してしまった、、、という声も多く耳にします。

そのような投資信託をテーマに、正しい活用方法を知らないと簡単に大損してしまう理由、そして、私たちが投資信託をうまく活用するための3ステップについて、

私が投資でセミリタイヤした経験と知識をもとに詳しくお話していきたいと思います。

2. 投資信託(ファンド)とは?

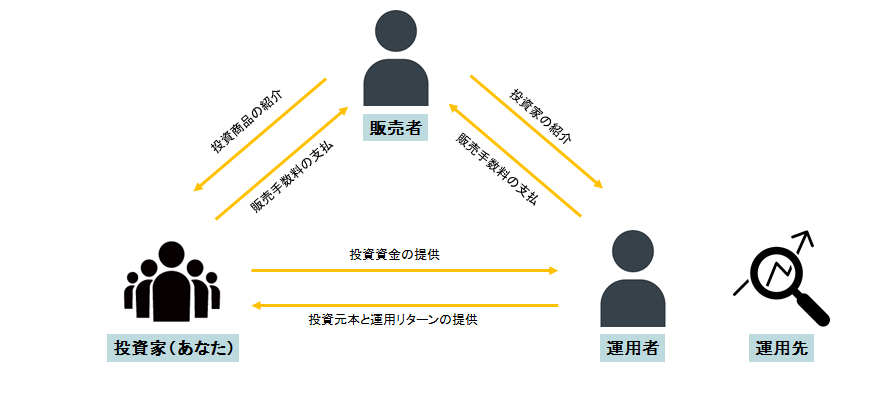

2-1. 運用者/販売者/投資家(あなた)/運用先の関係を知ろう

まず、基本として大切なことは、投資信託に関わる「登場人物」と「その関係」を正しく理解しておくことです。

「登場人物」には、下記の図の「運用者」「販売者」「投資家(あなた)」「運用先」の4つがあります。

図の通り、「投資家」であるあなたは、「運用者」に運用してもらうために、お金を預けます。

その際、あなたの投資のきっかけをマーケティングや営業でつくった「販売者」には、その対価として手数料が払われます。

この対価は、「投資家」が直接負担することもあれば、「運用者」の利回りの一部から支払われることもあります。

また、「運用者」も当然ビジネスとして成立させるために、「投資家」のあなたから運用の手数料を受け取ります。

つまり、投資信託(ファンド)は、あなたがひとつひとつ個別の株式や債券を選ぶ手間を省いてくれる代わりに、対価として手数料を負担する、という商品です。

さらに、大切なポイントは、「運用者」や「販売者」に支払う手数料は、投資家にとって『マイナス利回り』であるということです。

2つの手数料を払うための原資は、「あなたが投資のために預けたお金」と「そのお金からの投資収益」しかありませんので、運用の利回りを切り崩してしまうことになるのです。

2-2.運用先や運用方法でいくつもの種類がある

運用先では、特定の国やエリア、運用商品の種類(株式・公社債・大型株・小型株など)、特定の業種の株式など、

投資家のニーズと興味に合わせて、さまざまな選択肢が用意されています。

そのため、投資家は国内・海外問わず、さまざまな商品に間接的に投資していくことができます。

また、運用方法についても、パッシブ型(特定のインデックスや市場平均と同じ成績を出すことを目指す)、アクティブ型(市場平均を超えることを目指す)、

絶対収益型(市場のアップダウンに関わらず、一定以上の収益を目指す)など、さまざまなものが用意されています。

運用先と運用方法の組み合わせは数多くありますので、本記事の後半でお話する通り、あなたの目的に合うものを的確に選ぶ必要があります。

なお、投資信託の概要や過去の運用パフォーマンスなどの情報は、誰でも無料でモーニングスターwebサイトから簡単に確認することができます。

(URL:https://www.morningstar.co.jp/fund/)

3. あなたが投資信託で大損してしまう5つのワケ

ここまでお話してきた通り、投資信託は投資初心者にとって、気軽にさまざまな運用にアクセスできる便利な方法です。

しかし、これからお話する5つのポイントに注意しないと、資産を増やすはずが簡単に損をしてしまう、、、

ということになりかねませんので、気をつけましょう。

3-1. 運用と販売の手数料が高すぎる

先程のセクションでお話した通り、運用手数料と販売手数料は、投資家目線では「マイナス利回り」でした。

そして、手数料がかなり高い、つまり、「マイナス利回り」が大きい場合には、投資家が収益を出すことは非常に難しくなります。

なぜならどんなに優れた運用先や運用方法を採用している投資信託だとしても、平均的には年利10%以上を安定して出せれば、とても優良なレベルです。

また、逆に言うと、高い手数料を打ち負かせるようなパフォーマンスを出せる投資信託はほぼ存在しない、とも言えます。

そのため、私たち投資家は、各種手数料の高いものに投資すると、簡単に、そして、ほぼ確実に損してしまうのです。

なお、実際の数字が気になる方はモーニングスターで自分で確認してみてください。

(URL:https://www.morningstar.co.jp/fund/)

ざっと数字を眺めるだけでも、時折20%を超えるようなファンドも登場するものの、長くは続けられないのがよく分かると思います。

3-2. 足元の利回りが良い商品ばかりを選んでいる

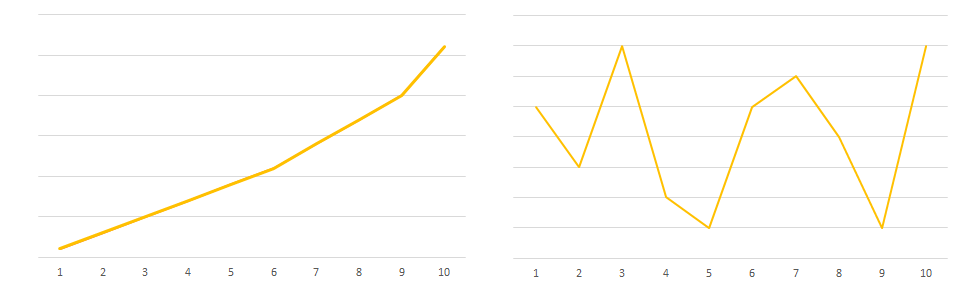

まずは、下の2つのグラフを見てみてください。

あなたはどちらの値動きの投資信託に投資したくなりますか?

はい、圧倒的多数の方が左側のグラフを選んだのではないかと思います。

これは架空の商品の値動きですので、グラフの右側がどうなっているかはなんとも言えませんが、現実世界では「右肩上がり」に注意する必要があります。

私たち人間は、「右肩上がり」のグラフを見ると、「よし、これからも同じカーブで上がっていくぞ!」と勝手に心躍らせてしまいます。

未来のことは誰にも絶対にわからない、と理屈ではわかっていたとしても、です。

しかし、実際は「よく上がるものほどよく下がる」というのが正しい認識です。

金融や投資の世界では、価格変動の激しさを「リスク」という言葉で表現しますが、この概念に基づくと、ハデに上がるものはハデに下がることになります。

そのため、右肩上がりのグラフにワクワクして、安易に投資すると、価格の上がりやすさの代償として、値下がりに苦しむことがよくあるのです。

3-3. 配当型の商品を選んでいる

投資信託には、「配当型」と呼ばれる商品があります。

これは月単位や年単位などで、該当期間の利回りから配当を投資家に支払うというものです。

おこづかい的に喜びがあることもあって、女性中心に好きな方も多いようです。

しかし、このタイプの投資信託はまったく資産形成に向いていません。

それは、配当を受け取ってしまうことで、資産形成の最大の武器とも言える「複利効果」が大幅に失われてしまうからです。

複利は、利益を再投資することにより、爆発的に資産を増やしていくことにつながるものです。

途中で利益を抜いてしまうと、この効果がなくなってしまいます。

なお、複利についてよく知らない、という方はこちらをご覧ください。

(参考記事)

複利:世界の8つ目の不思議

さらに、配当をもらってしまうと残念なことに、通常は課税を受けてしまいます。

ただでさえ、複利効果を失ってしまっているところに、税金で資金を持っていかれてはまさにダブルパンチ状態です。

これから資産を増やしたい投資家にとっては、必ず「再投資型」の商品を選ぶことが必要でしょう。

3-4. 積極的に勧められた商品を選んでいる

最近は、貸付からの収益が厳しいこともあり、銀行の窓口などで積極的に投資信託を勧めることも増えているようです。

では、あらためて金融機関等がこういった商品をどうして勧めたいのか、考えてみましょう。

これは有り体に言うと、窓口で営業する手間をわざわざかけてでも、手数料で儲けることができるから、です。

ということは、、、

そうです、手数料は投資家にとって『マイナス利回り』でしたから、あなたの大切な運用利回りが大きく減ることを意味しています。

また、金融ビジネスの側面から言えば、営業の手間がかかっていればいるほど、「この商品は、その手間を賄えるほど手数料が高い」はず、ということになります。

私自身も、投資信託に限らず、熱心に勧められれば勧められるほど、どんどん投資する気が無くなってしまいます…

顧客目線の良い販売担当者がいないとは言いませんが、勧められたから良い商品だ、という短絡的な発想は捨て、

むしろ、全体の仕組みとしては逆なことの方が多い、と肝に命じておきましょう。

3-5. 運用を事前に決めたとおりにつづけられない

最後は、運用者でもなく、販売者でもなく、商品でもなく、実はあなた自身の問題です。

下記の一例を見てみましょう。

リタイヤ後のために投資信託の積立運用をしようと思い立ったあなたは、毎月の積立金額や商品の内訳を定めて、ワクワクしながら投資をスタートします。

ところが、数年後、世界中の市場で株安が起き、あなたの投資信託はいきなり大きな含み損になってしまいました。

もう周りの友達も親戚も、テレビも雑誌も、株式市場はダメだと口々に言っています。

あえなく、あなたは投資信託の積立をストップしてしまいました。。。

折しも、そのタイミングであなたは人生のパートナーを見つけ、結婚することになりました。

とてもめでたいことなのですが、あなたは手持ちの現預金が少なく、結婚資金に回すお金がありません。

そこで、迷った挙げ句、これまで積み立ててきた投資信託をすべて現金化してしまいました…

結果、あなたのリタイヤに向けた投信積立の計画は、わずか数年で終了することになったのです。

~~~~

上記のようなケースは、投資信託の活用では、きわめて簡単に起こります。

本来は、歴史上、価格を大きく下げた後の数年が、最高の利回りが出るタイミングなのですが、価格が下がっていると、その恐怖に勝てない人が多くいます。

また、途中解約も、当然運用が完全にリセットされてしまいますので、最悪の選択肢のひとつです。

どんなに、商品や投資方法が適切でも、あなたがやめてしまえば元も子もありません。

あなたは、どんなに経済や市場の変化があっても、自分の懐に変化があっても、事前に決めた通りの運用を絶対にやめてはいけないのです。

4. あなたが実行すべき投信信託の活用3ステップ

4-1. 投資でできた資金で何をするか、を明確化しよう

まず、最初のステップでは、投資信託の活用でできた資金を一体なにに使うのかを明確にしておきます。

―多くの人が不明確なまま始めますが、これがないと活用の方法をまったく考えることができません。

例えば、15年後の子どもの教育資金をつくりたいのと、30年後の自分の引退資金をつくりたいのとでは、

【達成までの年数】も【必要な金額】も大きく違うからです。

概算で構いませんので、具体的に何年後までにどのくらいの金額が必要なのかをまずは明確にしておきましょう。

4-2. 目指す金額に到達するためのプランニング

つづいて、ステップ1の金額をどのように達成するのか、計画を作ります。

目標の年数と金額が決まっていますので、どのような利回りの商品にどのくらいの金額を投資すればよいのか、簡単に逆算できるようになります。

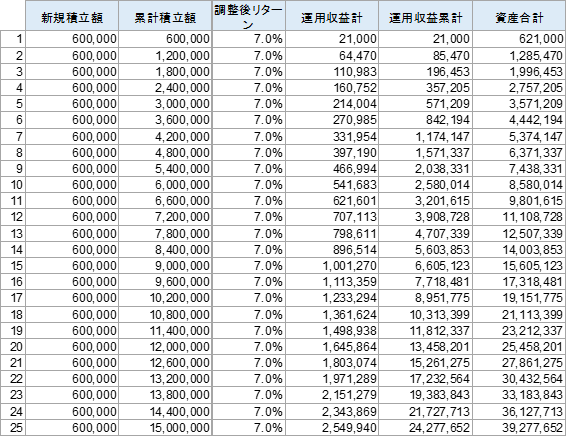

例えば、40歳のサラリーマンの方で、25年後に3000万円以上の引退資金をつくりたい、という場合はどうすればよいのでしょうか?

仮に毎月5万円の積立、インフレ(=物価上昇・日本円の価値の下落)の影響を調整した後の年間利回りで7%を前提にすると、、、

一番右下の欄に記載があるように、この投資を25年間続ければ、約3,900万円がつくれる(注:税金は未考慮)ため、

目標の3,000万円を達成できる、ということになります。

あとは、この利回りを安定的に達成できそうな「低手数料」「再投資型」の商品を組み合わせて投資をしていくだけです。

4-3. 継続できる仕組みづくり

最後に大切なのが、「仕組みづくり」です。

先ほどもお話したとおり、いくらシミュレーションを重ねても自分が続けられなければ意味がありません。

毎月積み立てる場合には、自動引き落としを給料日の直後などに設定して、間違いなく入金されるようにしておきましょう。

また、中途解約のリスクを避けるため、家計予算をしっかりつくり、安定化させるようにしましょう。

毎月かかる家賃や通信費、光熱費のような定常的なものだけではなく、数ヶ月に一度の旅行やレジャーなども予算化しておくとよいでしょう。

ちなみに、下記の記事でもお話していますが、大金持ちは以外なほどに質素で計画的に支出しているものです。

(参考記事:【実は超質素】投資で成功するお金持ちは、倹約している理由3つ)

5.まとめ

・あなたが投資信託で大損してしまう理由は、以下の5つ

①「運用と販売の手数料が高すぎる」

―“マイナス利回り”である各種手数料が高い商品を選んでいると、運用の利回りを食いつぶしてしまい、簡単に損失を出してしまう

②「足元の利回りが良い商品ばかりを選んでいる」

―直近の利回りが高い商品は魅力的だが、価格が上がりやすい商品は、同時に価格が下がりやすい傾向を持っているので注意が必要

③「配当型の商品を選んでいる」

ー定期的に配当を得られる商品は、再投資による複利効果を得られないだけでなく、配当への課税でさらに資産形成の効率を悪化させてしまう

④「積極的に勧められた商品を選んでいる」

ー営業担当者が熱心に勧めてくる商品は、営業の手間をかけてでも高い手数料(=マイナス利回り)でモトが取れる商品が多い

⑤「運用を事前に決めたとおりにつづけられない」

ーどんなに適切な商品、適切な方法で運用を始めたとしても、市場の変化や急に必要になった資金のために投資をやめてしまえば、投資の効果を出すことはできない

・投資信託の活用を成功させるための3つのステップは、以下の通り

①「投資でできた資金で何をするか、を明確化しよう」

―何に使うために、いくらの金額が、何年後までに必要か、を明確にすべき。そうしなければ、運用の計画を立てることはできない

②「目指す金額に到達するためのプランニング」

―目標の金額・年数に達するため、どのくらいの利回りの商品に、いくら投資すればよいかシミュレーションしよう

③「継続できる仕組みづくり」

―適切な商品、適切な方法での投資を続けられるよう、自動での引き落としや家計予算の作成など、意思の要らない仕組みづくりをしよう

いかがでしょうか?

投資信託の活用に限らず、投資で着実にゴールに向かいたい、という方に役立つPDFレポートとセミナー動画を無料配布しています。

この記事の下に、ダウンロードフォームが用意されていますので、ぜひ活用してみていただけたらと思います。

コメントを残す

コメントを投稿するにはログインしてください。