本記事のもくじ

0. 30代の確定拠出年金のポートフォリオの作り方

若くて勢いのあった20代を終え、今後の人生設計や老後資産について考えることが増える30代。

「なにか将来のために行動を始めたいけど、どうすればいいかわからない」と感じるかもしれません。

そのような方は、定期預金と近い感覚で始められる確定拠出年金で資産運用をするのがおすすめです。

確定拠出年金をしっかりと運用をしていくためには、ポートフォリオを作成することが大切です。

とは言え、「ポートフォリオとは何かわからない」「30代におすすめなポートフォリオについて知りたい」という方もいるでしょう。

そこで本記事では、わずか30歳の時、投資でセミリタイアし、数多くの方の資産づくりをお手伝いしてきた私の実体験や経験を交えて、30代の確定拠出年金ポートフォリオの作り方を解説します。

最後まで読むと、確定拠出年金の仕組みや資産づくりにおすすめな理由、ポートフォリオの考え方と具体的なポートフォリオ例などがわかります。

現在30代で、お子様の教育資金や老後資産などを確定拠出年金で確保したいと考えている方は、ぜひ参考にしてください。

1. 確定拠出年金のポートフォリオづくりについての一般的な注意点

ポートフォリオづくりの具体的な内容に入る前に、基本的な知識を確認しておきましょう。

基礎が整っていないと、適切なポートフォリオの作成が難しいからです。

基礎知識として以下3点について解説していきます。

- そもそも確定拠出年金とは?

- 確定拠出年金のポートフォリオとは?

- 確定拠出年金のポートフォリオを作る目的とは?

1-1. そもそも確定拠出年金(DC/401K)とは?

確定拠出年金とは、任意で加入できる年金制度のことです。

国民年金や厚生年金などの公的年金に加えて、毎月積み立てることで老後に受け取れる年金額を増やすことができます。

老後資金を確保するための方法として、国が提供している投資方法ですので、投資の中でも安心感があるでしょう。

通常の投資では得た利益に対して税金がかかりますが、確定拠出年金の場合には一定額までは税金がかかりません。

加えて、積み立てたお金の一部は所得税などの控除に当てられます。

節税しながら効率よく資産を増やしていけるので、初めての投資としても取り組みやすいでしょう。

公的年金との違いとしては、任意加入であることのほかに、積み立てた資産の運用を自分で行うことが挙げられます。

運用成績によって受け取れる年金額が変わるため、運用に関する知識も必要です。

この記事では、運用する際に大切な視点についても後ほど紹介するので、ぜひ参考にしてください。

また、確定拠出年金には以下2種類があります。

- 個人型(iDeCo):個人が積み立てて運用をする

- 企業型:企業が積み立てて個人が運用する

基本的に、個人型と企業型のどちらか一方にしか加入できません。

それぞれ特徴が異なりますので、ご自身の状況に合わせて選んでみてください。

個人型

個人型の確定拠出年金は、iDeCo(イデコ)とも呼ばれています。

積み立てと運用のどちらも、あなた自身で行うため自由度が高い投資方法です。

20〜60歳の人であれば誰でも参加でき、最大20年間、800万円までなら非課税になります。

最低積立額は月5,000円で、1,000円単位で調節できるので気軽に始められるでしょう。

最高積立額については、会社員か個人事業主であるかなど立場によって異なり、月1.2〜6.8万円と幅があります。

具体的に知りたい場合には、iDeCoの公式サイトで確認してみてくださいね。

企業型

企業型の場合には、ご自身で経営されている会社もしくは勤めている会社で加入します。

積み立て自体は企業が行いますが、運用は個人が行うのが特徴です。

企業によっては確定拠出年金に対応していない場合もありますし、投資できる商品数が少ないこともあります。

企業型が利用できるかどうか、投資したい商品があるかどうかを確認してみてください。

投資できる上限額は、2.75〜5.5万円です。

企業型の確定拠出年金に加入した状態で、転職や退職をする場合には切り替え手続きが必要です。

状況に応じて個人型に切り替えたり、新しい会社の制度に申し込みしたりします。

手続きはなるべく速やかに行うようにしてくださいね。

1-2. 確定拠出年金のポートフォリオとは?

続いて、ポートフォリオについて解説していきます。

ポートフォリオは「資産の組み合わせ」を意味する言葉です。

投資をする際にはリスクを分散させるために、複数の投資商品を選びます。

「何にどれくらい投資をしたのか」をわかりやすく整理し、投資計画を立てたり見直したりする際に使います。

年齢や資産状況によってポートフォリオは変えていくのが一般的です。

歳を重ねることで投資できる期間や金額、許容できるリスクが変わってくるからです。

ただし、年齢に関わらないポートフォリオの基礎的な考え方もあります。

この記事では、30代のポートフォリオの組み方について紹介していきますが、年齢に関わらない基礎についても知っておくとより理解が深まります。

興味がある方は、以下の記事を先に読んでおくとよいでしょう。

「そもそもポートフォリオがなんなのかよくわからない」「もっと理解を深めたい」という方は、以下の記事をご覧ください。

1-3. 確定拠出年金のポートフォリオをつくる目的とは?

ポートフォリオについて理解できても、作成する目的がわからないとモチベーションが湧かないでしょう。

ポートフォリオを作る際には、以下3点について確認するようにしてください。

- 使い途

- 必要な金額

- お金を得る方法

たとえば「老後資金4,000万円を株式投資で得る」など、ポートフォリオの元になる情報を整理します。

なるべく具体的に考えることでモチベーションが湧きます。

また、目標の資産額までの道筋が明らかになって、精神的な余裕も生まれるでしょう。

ここの下準備が不十分であると、順調に資産が増えていったとしてもストレスを感じてしまいます。

資産形成するプロセスも楽しむためにも、ポートフォリオを作成する前にあなたとっての資産形成をする目的を具体的に明らかにしてみてください。

「具体的なイメージがわかない…」という方は、以下の記事を参考にすることをおすすめします。

使い途などの具体例を紹介しているので、あなた自身の目的を整理する際の参考になるでしょう。

また、以下の記事では空欄を埋めていくだけで、あなたの目的を整理できるExcelシートを無料プレゼントしています。

ご自身で一からまとめるのはなかなか大変ですので、ぜひ活用してくださいね。

2. 30代が老後の資産づくりのために知っておくべきこと

下準備が整ったら、資産づくりに必要な考え方について見ていきましょう。

もちろん、投資計画は目標の資産額などだけでも立てられます。

しかし、よりムダなく本当に豊かな人生を歩むためには、30代だからこそ知っておくべき内容を踏まえて計画を立てる必要があります。

資産形成をする30代が知っておくべきことは、以下の4つです。

- 30代はリタイアまで時間的余裕がある

- いま始めるかどうかで未来が大きく変わる

- 40・50代で遅かったと後悔する人はとても多い

- 30代のあなたは億万長者になるのは難しくない

2-1. いまの30代はリタイアまでめちゃくちゃ時間がある

通常、会社員として働いている方は定年が60〜65歳までであるため、およそ30年ほど時間があります。

基本的に、投資期間が長ければ長いほど、少ない資産でも大きな利益を生み出せます。

30年前後という長い時間を確保できる30代の方は、資産づくりにおいて非常に有利というのがわかるでしょう。

私は数多くの方から資産づくりについての相談を受けますが、30代の方には「時間が大きな武器になる」と伝えています。

また、今後は働き方も多様化すると予想されており、仕事の収入がなくなるまでの期間もより長くなる可能性があります。

定年後も身体的な負担の少ない仕事をしつつ、収入を得る方が増えていくでしょう。

そうなれば、投資に充てられる資金も増えますし、老後資金が必要となるのはさらに先になります。

まずは、投資には時間が大きな武器になること、30代には多くの時間が残されていることを覚えておいてください。

2-2. 30代はいま始めるかどうかで未来が大きく変わる

資産づくりは、長い時間をかけられればかけられるほど、安定性が高まります。

短い期間で一定の利益を出すのは投資のプロでも難しいです。

なぜなら、投資期間が短いと、それだけ売買のタイミングが限られてくるからです。

投資はお金を投じるタイミングによって、購入単価が大きく変動します。

長期的な投資ができれば、それだけ購入単価を安定させて、利益を出せるタイミングが多くなります。

タイミングをズラして売買することで、トータルの運用益を安定させることも可能なのです。

このような投資方法なら、投資初心者でも比較的簡単にできるでしょう。

さらに、投資で得た利益を再投資し続けることで資産を大きく増やせます。

これを複利効果と呼びますので、覚えておいてくださいね。

再投資をすると、一度出た利益に対しても利益が発生します。

たとえば、100万円を1年間投資したところ5%の利益が出て、105万円になったとしましょう。

次の年にそのまま105万円を再投資すると、今度は105万円に対して5%の利益が発生することになります。

これを長期間続けると、利益がさらなる利益を生んで資産が大きく膨れあがるのです。

投資期間を長くするほど有利になるのは、売買のタイミングの分散と複利の効果なのです。

投資初心者でも資産を増やしやすい方法なので、資産づくりをしたい方はぜひ活用しましょう。

2-3. 40代・50代で遅かったと後悔する人はとても多い

30代のあなたに「これだけは避けていただきたい!」と心から思うことが、40・50代になってから後悔することです。

繰り返しお伝えしているように、投資期間が長ければ長いほど投資の難易度は下がります。

投資に興味があっても、日々の仕事の忙しさなどからなんとなく先延ばしにしてしまうケースは多いです。

気づいた時には投資期間が10〜20年と短くなっており、投資の選択肢が狭まってしまうのです。

実際、私に相談していただく方にも40・50代で後悔している方がたくさんいらっしゃいます。

「もっと早くに始めておけばよかった」という声を本当によく耳にします。

あなた自身も40・50代になって後悔しないためにも、ぜひ今のうちから準備を始めていただきたいと思います。

投資は月数万円など小さな金額からも始められます。

まずは少額から始めて投資の経験を積み、じわじわと運用額を増やしていけばよいのです。

「まだ資産が少ないから…」などと諦めずに、ぜひ行動を始めていきましょう。

2-4. 30代のあなたが人生で一度億万長者になることは難しくない

30代で投資期間を長くとれる人であれば、毎月の積み立て投資だけでも資産1億円を目指すのはさほど難しくありません。

毎月決まった金額を投資し続けると、売買のタイミングをズラせるのでリターンが安定します。

また、発生した利益を引き出さずに投資し続けることで、複利効果の恩恵を得ることもできます。

このような条件が揃うと、仮に月5万円の積み立てでも35年後には1億円を突破します。

現在30歳の方なら、定年の65歳までに1億円の老後資金を確保できるのです。

この計算では、年間の利益率(利回り)を8%に設定しています。

世界的に有名な株価指数であるS&P500は1920年代からの超長期の単純平均で7.5%を超えています。

こう考えると、8%という数字が決して現実離れしていないのがわかるでしょう。

同様に8%の利益が見込めるなら、月7万円を積み立てると30年で1億円を突破します。

現在月に5〜7万円ほどを貯金できている人であれば、貯金額を投資に回すだけでも資産1億円を目指せるのです。

資産1億円と聞くと夢のまた夢のように感じる人もいるかもしれませんが、実際には毎月数万円を継続的に投資し続けるだけで到達できます。

せっかく30代で資産づくりに対して興味をもったのですから、積み立て投資を活用しない手はないでしょう。

積み立て投資で資産1億円を目指す具体的な方法については、以下の記事をご覧ください。

3. 30代ならではの確定拠出年金のポートフォリオのポイント

資産づくりにおける基本的な考え方が理解できたところで、いよいよポートフォリオを作るポイントについて見ていきましょう。

30代がポートフォリオを作成する場合には、以下の3つのポイントに注意してください。

- インフレで買えるものが大きく変化しやすい

- 拠出を続けられないリスクを絶対に避けよう

- 選択した商品の手数料が結果を大きく左右する

3-1. インフレで”買えるもの”が大きく変化しやすい

30代から投資をする場合、リタイアまで20年以上の期間がある計算です。

これだけ長い期間があると、インフレ(物価上昇)によってお金の価値が下がる可能性が高くなります。

インフレが起こるとお金の価値が下がるので、今まで1万円で買えていたものが1万円以上出さないと買えなくなります。

資産が増えるスピードよりインフレが進むスピードの方が早い場合、資産が増えてもリタイア後の生活の豊かさが増しません。

投資商品にはインフレに弱いものと強いものがあります。

預金性の商品はインフレに弱いので、原則、長期投資では避ける方が良いでしょう。

インフレにも対応しやすい商品として、株式・不動産・コモディティなどがあります。

コモディティとは、食料や貴金属などの現物に対して投資をする商品です。

これらのインフレに対応できる資産を保有して、物価が上がってもあなたの資産価値を守れる体制を作ることが大切です。

また、リタイア後に必要となる生活費の実額も、インフレがどの程度進むかによって変化するので注意してください。

明確な数値を予測することはできませんので、インフレも考慮して多めに準備することを意識しましょう。

3-2. 拠出を続けられないリスクを絶対に避けよう

30代は資産づくりの時間的余裕がありますが、もちろん投資し続けなければ思うように資産が増えていきません。

たとえば、確定拠出年金は一定の年齢以上で活用することを前提にしているため、原則的に60歳まで途中解約(資産の引き出し)ができません。

拠出自体を休止することはできますが、追加投資をしない場合でもすでに運用している資産には手数料がかかってしまいます。

このような状態にならないためにも、継続的に積立ができる体制を作っておきましょう。

毎月の積立額を無理のない範囲にしたり、収入が入ったらすぐに積立額が引き落とされる環境を作ったりするのがおすすめです。

3-3. 選択した商品の手数料が結果を大きく左右する

確定拠出年金に投資をすると、管理手数料や信託報酬などの手数料がかかります。

手数料は運用後の利益から差し引かれます。

仮に5%の利益が出ていても手数料が1%なら、あなたの手元に残るのは4%分の利益です。

「手数料=マイナス利回り」と理解しておきましょう。

30代から投資を始めるには投資期間が長いので、0.1%の手数料の差でも結果に大きく影響します。

投資商品を選ぶ際には、手数料の安いものを選ぶ意識をもつようにしてください。

4. 30代の確定拠出年金のおすすめポートフォリオ

前章で、ポートフォリオづくりのポイントを3つ紹介しました。

ポイントを押さえながらポートフォリオを作ってみてください。

とは言え、具体的な例がないとイメージが湧かない方もいるでしょう。

そこでこの章では、30代の確定拠出年金におすすめなポートフォリオ例を2つ紹介します。

- 世界の成長を取り込む株式ポートフォリオ

- ペーパーアセット4分法ポートフォリオ

4-1. 世界の成長を取り込む株式ポートフォリオ

世界の株式市場全体に対して投資をするポートフォリオです。

株式のみになりますが、全世界に分散投資することでリスクを抑えます。

個別の銘柄で損失が出ても、利益を出している銘柄で相殺できます。

株式市場の影響を強く受けますが、インフレに強くなるのが大きなメリットです。

実際に投資する際には、以下2通りのやり方があります。

- 全世界に投資できる商品を選ぶ

- 複数の商品を組み合わせる

①の場合、商品名に「オールカントリー」「世界株」などと表記されているものを選んでください。

その商品に投資しておくだけで、株式市場全体に投資ができます。

細かいカスタマイズはできませんが、商品を選ぶ手間が省けます。

②の場合には、「日本株式」「先進国株式」「発展途上国株式」などそれぞれの商品を組み合わせて投資する方法です。

商品を選ぶ際には知識が必要ですが、あなたの投資スタイルや市況によって細かく投資する商品を変更できるのが強みです。

投資に関する知識や投資にさける手間などを考慮して選んでみてください。

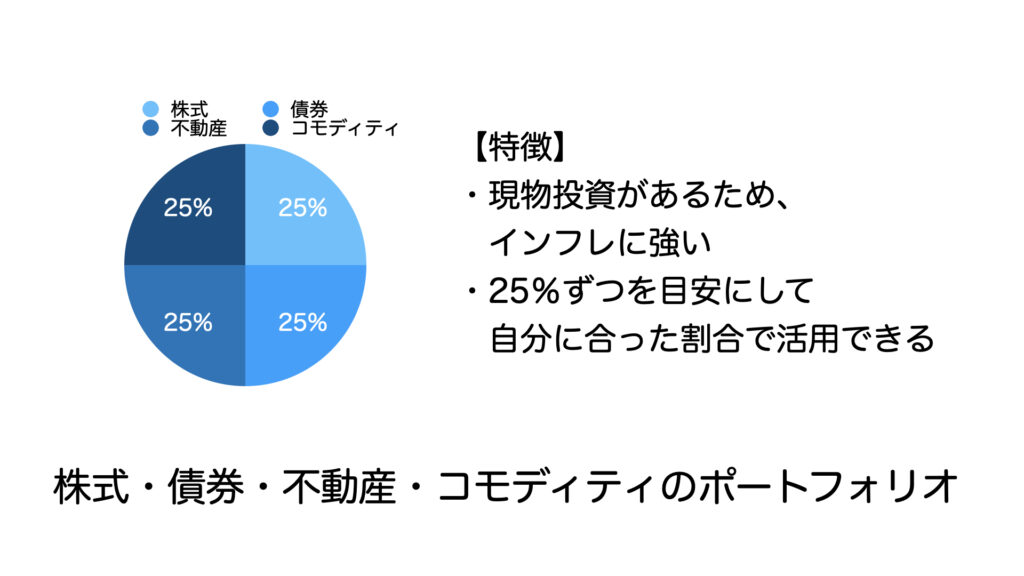

4-2. ペーパーアセット4分法ポートフォリオ

株式・債券・不動産・コモディティの4種類にバランスよく投資するポートフォリオです。

コモディティは、不動産以外の現物に投資をする商品です。

食料や貴金属・エネルギーなどが対象になります。

複数の商品を組み合わせ、それぞれの強みを取り入れたポートフォリオです。

株式・不動産・コモディティは原則インフレに強いので、全体的にインフレに強いポートフォリオを作れることでしょう。

それぞれ25%ずつを目安に、市況やあなたの投資スタイルにフィットした配分を探してみてください。

5. 30代の確定拠出年金ポートフォリオのまとめ

30代における確定拠出年金のポートフォリオの作り方について紹介しました。

30代からの投資であれば、30年ほどの投資期間を確保することができます。

投資期間が長ければ、リスクを抑えながら複利の効果を利用して少ない資産からでも1億円を目指すのも夢ではありません。

毎月貯金できている状態の人であれば、その金額を確定拠出年金に投資するだけでも資産が増えていきます。

投資を始めるのが遅くなるほど、高いリスクを取る必要が出てきてしまいます。

実際、40・50代になって「もっと早くに始めればよかった」と後悔する人をたくさん見てきました。

あなたはせっかく30代で資産づくりに興味をもったのですから、後悔しないためにもぜひこの機会に一歩を踏み出してもらいたいと思います。

確定拠出年金は月5,000円から始められます。

少額からでも投資期間が長ければそれなりの利益が見込めますので、無理のない範囲で始めてみてください。